در دنیای پر نوسان ارزهای دیجیتال، تریدرها و سرمایهگذارها دائماً به دنبال ابزارها و استراتژیهایی هستند که به آنها کمک کند تصمیمات بهتری بگیرند. یکی از شیوههای رایج برای دستیابی به این هدف، استفاده از تحلیل تکنیکال است. در تحلیل تکنیکال از ابزارهای مختلفی استفاده میشود که اندیکاتورها یکی از این ابزارها هستند. اندیکاتورها با محاسباتی که روی اطلاعات موجود در بازار انجام میدهند، به تریدرها کمک میکنند تا درک بهتری از وضعیت بازار، روندهای قیمتی، برگشتهای احتمالی قیمت و فرصتهای مناسب برای ترید پیدا کنند. معمولاً از اندیکاتورها برای هشدار شروع روند، پیشبینی جهت آن و یا تأیید سایر ابزارهای تکنیکال استفاده میکنند. در این مقاله از مجله نوبیتکس قصد داریم به بررسی کامل مفهوم اندیکاتور بپردازیم، بهترین اندیکاتورها را به طور خلاصه معرفی کنیم، و با کاربردهای آنها در تحلیل ارز دیجیتال آشنا شویم. اگر دوست دارید بدانید اندیکاتور چیست و چطور میتواند در خرید و فروش ارزهای دیجیتال به شما کمک کند، ادامه این مطلب را از دست ندهید.

فهرست عناوین

اندیکاتور چیست؟

اندیکاتور (Indicator) که به آن شاخص یا نشانگر هم میگویند، ابزاری است که بر پایه محاسبات ریاضی کار میکند و میتواند بر اساس تاریخچه قیمت و حجم معاملات، اطلاعات مفیدی را در اختیار تریدرها و سرمایهگذاران قرار دهد. اندیکاتورها انواع مختلفی دارند و هر کدام برای هدفی خاص توسعه داده شدهاند. به طور معمول اندیکاتورها بر اساس قیمت و حجم کار میکنند و اطلاعات را به شکلی تازه روی چارت به تصویر میکشند. کاربرد اندیکاتورها محدود به یک بازار خاص نیست و در ارزهای دیجیتال، فارکس، سهام و غیره میتوان از آنها استفاده کرد.

اندیکاتورها فقط با اطلاعات تکنیکال سر و کار دارند و اطلاعات بنیادی یا فاندامنتال مثل درآمد کسب و کارها، حاشیه سود و غیره را تجزیه و تحلیل نمیکنند. استفاده از اندیکاتورها در کنار سایر ابزارهای تحلیل تکنیکال میتواند به پیشبینی بهتر روندها و الگوهای قیمت کمک کند. به طور معمول در پلتفرمهای معاملاتی رایج مثل نوبیتکس، اندیکاتورها به صورت آماده استفاده در اختیارتان قرار میگیرند و شما نیازی به انجام محاسبات دستی ندارید، اما بعضی اندیکاتورها نیز ممکن است به صورت اختصاصی برای یک شخص یا سازمان خاص توسعه داده شوند. خود تریدرها نیز میتوانند در صورت داشتن دانش کافی، اندیکاتورهای سفارشی متناسب با استراتژی خودشان را بسازند.

کاربرد اندیکاتور در ارز دیجیتال و تحلیل تکنیکال

اندیکاتورها یکی از ابزارهای مهم در تحلیل تکنیکال به حساب میآیند و به شکلهای مختلفی میتوان از آنها استفاده کرد. در تحلیل تکنیکال معمولاً هدف کلی تریدرها این است که آینده قیمت و فرصتهای معاملاتی را پیشبینی کنند و اندیکاتورها نقش پررنگی در رسیدن به این هدف دارند. به طور معمول تریدرهایی که در بازههای زمانی کوتاه مدت مشغول خرید و فروش رمز ارز هستند بیشتر از اندیکاتور استفاده میکنند، چرا که اندیکاتورها برای تجزیه و تحلیل حرکات کوتاه مدت قیمت طراحی شدهاند. سرمایهگذاران بلندمدت معمولاً از اندیکاتورها برای شناسایی نقاط ورود و خروج معاملات خود استفاده میکنند. در ادامه، چند مورد از کاربردهای مهم اندیکاتورها در تحلیل تکنیکال ارز دیجیتال را بررسی میکنیم.

شناسایی قدرت و جهت روند

یکی از کاربردهای متداول اندیکاتورها شناسایی روندهای قیمتی است. تشخیص روندها یکی از مهارتهای ضروری است که هر تریدر باید توانایی خود را در آن افزایش دهد. جمله مشهوری در میان تریدرها وجود دارد که میگوید «هرگز خلاف جهت روند معامله نکن». تریدرها با کمک اندیکاتورهای تحلیل تکینکال روندهای صعودی، نزولی و یا خنثی را شناسایی میکنند تا بتوانند بر اساس آن برای معاملات خود برنامهریزی کنند. میانگین متحرک (Moving Average) از جمله رایجترین اندیکاتورهایی است که میتواند جهت کلی روندها را نشان دهد. علاوه بر این، اندیکاتورهایی مثل RSI و MACD میتوانند به مشخص کردن قدرت یا ضعف ترند کمک کنند.

اندازهگیری نوسانهای بازار

نوسانات قیمت (Volatility) میتواند روی جهت و قدرت روندها تأثیر قابل توجهی داشته باشد. نوسانات بالا نشاندهنده تغییرات زیاد قیمت است، در حالی که نوسانات پایین خبر از آٰرامش بازار میدهد و احتمالاً به این معناست که بازار در روند خنثی قرار دارد. بر همین اساس میتوانید تصمیمگیریهای بهتری داشته باشید و حتی برای تعیین حد سود و حد ضرر خودتان نیز از اندیکاتورها کمک بگیرید. از جمله اندیکاتورهایی که به اندازهگیری نوسانات قیمت کمک میکنند میتوان به اندیکاتور میانگین بازه حقیقی (ATR) و باندهای بولینگر یا بولینگر بندز (Bollinger Bands) اشاره کرد.

انتخاب نقاط ورود و خروج

اندیکاتورها به شیوههای مختلفی به انتخاب نقاط بهتر برای ورود و خروج کمک میکنند. البته تعیین این نقاط بستگی زیادی به استراتژی معاملاتی شما دارد اما میتوانید از سیگنالهای اندیکاتورها نیز کمک بگیرید. وقتی سیگنال صادر شده از اندیکاتورها با روند حرکت قیمت همسو است میتواند نشانهای برای ورود به معامله باشد. برای مثال اگر روند قیمت صعودی است و اندیکاتورهای شما سیگنال صعودی صادر میکنند میتوانید خرید انجام دهید و بالعکس. علاوه بر این، تشخیص واگرایی اندیکاتورها با قیمت و یا نقاط اشباع خرید و فروش نیز میتواند به انتخاب نقاط ورود و خروج معاملات کمک کند.

پیشبینی برگشت قیمت

تشخیص برگشتهای احتمالی قیمت یکی از مهارتهایی است که میتواند سود بسیار خوبی را نصیب تریدرها کند. بعضی اندیکاتورها میتوانند به تشخیص واگرایی بین قیمت و اندیکاتور کمک کنند. واگرایی به این معناست که حرکت قیمت و اندیکاتور در خلاف جهت یکدیگر است. وقتی واگرایی رخ میدهد یعنی احتمال برگشت روند (Trend reversal) وجود دارد و وقتی حرکات قیمت و اندیکاتور موافق یکدیگر است به احتمال زیاد قرار است روند قیمت به همان سمت ادامه پیدا کند.

تأیید سایر ابزارهای تکنیکال

این کاربرد اندیکاتورها در واقع سایر مواردی را که تا به اینجا اشاره کردیم در برمیگیرد. اندیکاتورها ابزارهایی بر پایه تاریخچه قیمت و حجم معاملات هستند، بنابراین سیگنالهای صادر شده از آنها صد در صدی نیست و بهتر است از آنها برای تأیید سایر ابزارها و استراتژیهای خودتان کمک بگیرید. برای مثال وقتی تمام تحلیلها خبر از ریزش احتمالی قیمت میدهند و اندیکاتورهای شما نیز وارد محدوده اشباع خرید میشوند، میتوانید احتمال برگشت یا اصلاح قیمت را مد نظر داشته باشید.

انواع اندیکاتورهای تحلیل تکنیکال

از آنجایی که اندیکاتورهای تحلیل تکنیکال تنوع بسیار زیادی دارند، برای دستهبندی آنها از شیوههای مختلفی استفاده میکنند. در یک دستهبندی کلی میتوانیم اندیکاتورها را از لحاظ محل ترسیم روی چارت به دو دسته اندیکاتورهای همپوشان (Overlay) و اسیلاتور (Oscillator) تقسیم کنیم. از لحاظ زمانی نیز اندیکاتورها را به سه دسته پیشرو یا متقدم (Leading)، پسرو یا متأخر (Lagging) و همزمان یا منطبق (Coincident) تقسیمبندی میکنند. در یک تقسیمبندی دیگر میتوانیم اندیکاتورها را بر اساس کاربرد در چهار دسته اندیکاتورهای روند (Trend)، اندیکاتورهای مومنتوم (Momentum)، اندیکاتورهای نوسان (Volatility) و اندیکاتورهای حجمی (Volume) قرار دهیم. در این بخش به صورت مختصر هر یک از این دستهها را بررسی میکنیم.

انواع اندیکاتور بر اساس محل ترسیم

اندیکاتورها از نظر محل ترسیم و نمایش روی چارت به دو دسته تقسیم میشوند:

اندیکاتورهای همپوشان (Overlay)

این اندیکاتورها روی چارت قیمتی ترسیم میشوند و به اصطلاح روی قیمت میافتند، به همین خاطر آنها را همپوشان مینامند. این اندیکاتورها میتوانند اطلاعاتی درباره روند قیمت، سطوح حمایت و مقاومت، و نوسانهای قیمت ارائه کنند. از جمله مشهورترین اندیکاتورهای همپوشان میتوان به میانگین متحرک (Moving Average) اشاره کرد که روی چارت قیمت ترسیم میشود و نقاط تماس و تقاطع آن با قیمت، سیگنالهای مختلفی را صادر میکند. اندیکاتور بولینگر بندز یا بولینجر بندز (Bollinger Bands) نیز یک اندیکاتور همپوشان است که روی قیمت ترسیم میشود و نوسانهای بازار را به نمایش میگذارد.

اندیکاتورهای اسیلاتور یا نوساننما (Oscillator)

اسیلاتورها یکی از انواع رایج اندیکاتورها هستند که بین دو محدوده حداقل و حداکثر (نوارهای بالا و پایین) نوسان میکنند. اسیلاتورها بر خلاف اندیکاتورهای همپوشان، در بالا یا پایین چارت ترسیم میشوند. معمولاً تریدرها از اسیلاتورها برای شناسایی محدودههای اشباع خرید (Overbought) و اشباع فروش (Oversold) استفاده میکنند. نوار بالایی اسیلاتورها را محدوده اشباع خرید و نوار پایینی آنها را محدوده اشباع فروش مینامند. واگرایی بین اسیلاتور و قیمت نیز یکی از راههای سیگنالگیری است که میتوان به کمک آن، برگشت احتمالی قیمت را پیشبینی کرد. از جمله مشهورترین اسیلاتورها میتوان به شاخص قدرت نسبی (RSI) اشاره کرد که میتواند سرعت و تغییرات قیمت یک دارایی یا ارز دیجیتال را اندازهگیری کند.

انواع اندیکاتور بر اساس زمان سیگنالدهی

اندیکاتورهای تحلیل تکنیکال را میتوان از نظر زمان سیگنالدهی نیز دستهبندی کرد. بعضی اندیکاتورها خبرهایی از آینده دارند و بعضی نیز وضعیت کنونی یا گذشته را تجزیه و تحلیل میکنند. انتخاب بین این اندیکاتورها بستگی به استراتژی معاملاتی دارد و دیر یا زود بودن زمان سیگنالدهی در این اندیکاتورها به معنی قوی یا ضعیف بودن آنها نیست. در این روش، اندیکاتورها به سه دسته تقسیم میشوند:

- اندیکاتورهای پیشرو (Leading)

- اندیکاتورهای پسرو (Lagging)

- اندیکاتورهای همزمان (Coincident)

اندیکاتورهای پیشرو (Leading)

دستهای از اندیکاتورها که میتوانند شروع یک روند را پیشبینی کنند اندیکاتورهای متقدم یا پیشرو (Leading) نامیده میشوند. معمولاً در محاسبات این اندیکاتورها از بازههای زمانی کوتاهتری استفاده میشود و به همین خاطر است که میتوانند جلوتر از قیمت حرکت کنند و به اصطلاح دریچهای رو به آینده باشند. سیگنالهای این اندیکاتورها زمانی که روند هنوز شروع نشده یا در شرف شروع شدن است صادر میشود. مثلاً وقتی قیمت کاهش پیدا میکند و هنوز خبری از برگشت قیمت و شروع روند صعودی نیست، اگر اندیکاتوری قبل از قیمت شروع به بالا رفتن کند آن اندیکاتور پیشرو است، چرا که زودتر از قیمت شروع به حرکت کرده و خبر از صعود قیمت داده است. از جمله مشهورترین اندیکاتورهای پیشرو میتوان به اسیلاتورهای استوکستیک (Stochastic) و شاخص قدرت نسبی (RSI) اشاره کرد.

اندیکاتورهای پسرو (Lagging)

اندیکاتورهایی که دنبالهرو قیمت هستند و بعد از آغاز یک روند یا برگشت قیمتی سیگنال آن را صادر میکنند اندیکاتورهای متأخر یا پسرو (Lagging) نامیده میشوند. بیشتر اندیکاتورهای تحلیل تکنیکال در این دسته قرار میگیرند، چرا که فقط به تاریخچه قیمت نگاه میکنند و خبرهای چندانی از آینده قیمت ارائه نمیکنند. بعضی افراد معتقدند اندیکاتورهای پسرو که به گذشته قیمت نگاه میکنند سودی ندارند، اما این دیدگاه چندان صحیح نیست. اندیکاتورهای پسرو میتوانند در تأیید روندها و تغییراتی که در روندها رخ میدهد بسیار مفید باشند.

یکی از مثالهای رایج در این اندیکاتورها واگرایی است که وقتی جهت حرکت قیمت و اندیکاتور با هم مخالف باشد رخ میدهد و میتواند یکی از نشانههای تغییر روند باشد. از جمله مهمترین اندیکاتورهای پسرو میتوان به میانگین متحرک (Moving Average) اشاره کرد که در مقایسه با قیمت، معمولاً واکنشهای آن با کمی تأخیر رخ میدهد. اندیکاتورهای بولینگر بندز (Bollinger Bands) و مک دی (MACD) نیز در دسته اندیکاتورهای پسرو قرار میگیرند.

اندیکاتورهای همزمان (Coincident)

اندیکاتورهای همزمان یا منطبق اندیکاتورهایی هستند که معمولاً بر اساس شرایط اقتصادی تغییر میکنند و در واقع وضعیت فعلی اقتصاد را به نمایش میگذارند. این اندیکاتورها کمتر در تحلیل تکنیکال ارزهای دیجیتال کاربرد دارند و بیشتر برای داشتن یک دید کلی از تمام بازارها استفاده میشوند. یکی از مثالهای مشهور این اندیکاتورها تولید ناخالص داخلی (GDP) است که ارزش کل کالاها و خدمات تولید شده در داخل یک کشور را در یک بازه زمانی مشخص نشان میدهد.

انواع اندیکاتور بر اساس نوع کاربرد

یکی از راههای دستهبندی اندیکاتورهای تحلیل تکنیکال، دستهبندی بر اساس نوع کاربرد آنهاست. به عبارت دیگر، میتوانیم اندیکاتورها را بر اساس نوع کاری که برای ما انجام میدهند تقسیمبندی کنیم. در این شیوه، چهار دستهبندی کلی برای اندیکاتورها در نظر میگیرند که عبارتند از:

- اندیکاتورهای روند (Trend Indicators)

- اندیکاتورهای مومنتوم (Momentum Indicators)

- اندیکاتورهای نوسان (Volatility Indicators)

- اندیکاتورهای حجم (Volume Indicators)

اندیکاتورهای روند (Trend Indicators)

اندیکاتورهای روند برای تشخیص جهت و قدرت یک روند کاربرد دارند. این اندیکاتورها در واقع با استفاده از قیمتهای باز شدن یا بسته شدن، یک خط مبنا یا Baseline تشکیل میدهند و بعد حرکات قیمت را با آن مقایسه میکنند. اگر قیمت بالای خط مبنا حرکت کند میتواند نشانهای برای روند صعودی قوی باشد. از طرفی اگر قیمت زیر این خط حرکت کند احتمال وجود روند نزولی بیشتر خواهد بود. اندیکاتورهای روند با انجام محاسبات ریاضی روی تاریخچه قیمت، تصویر سادهای از روند بازار را به نمایش میگذارند که در نهایت به گرفتن تصمیمات بهتر برای معامله در جهت روند کمک میکند. از جمله مهمترین اندیکاتورهای روند میتوان به این موارد اشاره کرد:

- اندیکاتور میانگین متحرک (Moving Average)

- اندیکاتور سوپر ترند (Supertrend)

- اندیکاتور پارابولیک یا توقف و بازگشت سهمی (Parabolic SAR)

اندیکاتورهای مومنتوم (Momentum Indicators)

اندیکاتورهای مومنتوم یا تکانهای به اندیکاتورهایی میگویند که با مقایسه قیمت در زمانهای مختلف امکان تشخیص سرعت حرکت قیمت را فراهم میسازند. به طور معمول این اندیکاتورها زیر چارت قیمتی رسم میشوند و با تغییر سرعت حرکت قیمت نوسان میکنند. یکی از روشهای سیگنال گرفتن از اندیکاتورهای مومنتوم، تشخیص واگرایی (Divergence) است. در صورتی که بین قیمت و اندیکاتور مومنتوم واگرایی رخ دهد، یعنی در جهتهای مخالف هم حرکت کنند، احتمال تغییر قیمت در آینده وجود دارد. از جمله مشهورترین اندیکاتورهای مومنتوم میتوان به این موارد اشاره کرد:

- اندیکاتور استوکستیک (Stochastic)

- اندیکاتور شاخص قدرت نسبی (RSI)

- اندیکاتور مک دی (MACD)

اندیکاتورهای نوسان (Volatility Indicators)

این اندیکاتورها میزان حرکت قیمت را فارغ از جهتی که دارد اندازهگیری میکنند. به طور کلی عملکرد این اندیکاتورها بر اساس تغییر در بیشترین و کمترین قیمت در گذشته است. اندیکاتورهای نوسان اطلاعات مفیدی درباره محدوده مناسب خرید و فروش در اختیار تریدرها قرار میدهند. با کمک این اندیکاتورها میتوانید نقاط خرید و فروش را بهتر انتخاب کنید و حد سود یا ضرر مورد انتظارتان را نیز تخمین بزنید. وقتی بدانید قیمت قرار است به صورت تقریبی چقدر نوسان داشته باشد، میتوانید در نقاط بهینهای از معاملاتتان خارج شوید و به اصطلاح سیو سود کنید. از جمله مشهورترین اندیکاتورهای نوسان میتوان به این موارد اشاره کرد:

- اندیکاتور بولینگر بندز (Bollinger Bands)

- اندیکاتور میانگین بازه حقیقی (ATR)

- اندیکاتور Vix یا شاخص نوسان (Volatility Index)

اندیکاتورهای حجم (Volume Indicators)

همانطور که از نام آن هم پیداست، اندیکاتورهای حجم بر اساس محاسباتی که روی حجم معاملات انجام میدهند کار میکنند. این اندیکاتورها میتوانند برای اندازهگیری قدرت یک روند یا تأیید جهت روند کاربرد داشته باشند. وقتی حجم زیاد میشود روندهای قویتری رخ میدهند و بالعکس. در واقع همین افزایش حجم معاملات است که باعث ایجاد حرکات بزرگ قیمتی میشود و نشانه علاقه تریدرها و سرمایهگذاران به یک دارایی یا ارز دیجیتال است. از جمله مشهورترین اندیکاتورهای حجم میتوان به این موارد اشاره کرد:

- اندیکاتور گردش پول چایکین (CMF)

- اندیکاتور حجم تعادلی (OBV)

- اندیکاتور حجم معاملات (Volume)

بهترین اندیکاتورهای تحلیل تکنیکال ارز دیجیتال

اندیکاتورهای تحلیل تکنیکال تنوع بسیار زیادی دارند و هرکدام از آنها بر اساس فرمولی خاص و برای رفع یک نیاز خاص طراحی شدهاند. انتخاب بهترین اندیکاتور نیز بر اساس نیاز انجام میشود و شما باید بر اساس استراتژی معاملاتی خودتان بهترین اندیکاتورها را برای رسیدن به هدف مورد نظرتان انتخاب کنید. در این قسمت چند مورد از بهترین اندیکاتورهایی را که در تحلیل تکنیکال ارز دیجیتال کاربرد دارند و بیشتر استفاده میشوند به شما معرفی میکنیم.

اندیکاتور شاخص قدرت نسبی (RSI)

اندیکاتور RSI یا شاخص قدرت نسبی (Relative Strength Index) در واقع یک اسیلاتور است که در دسته اندیکاتورهای مومنتوم قرار میگیرد. با کمک این اندیکاتور میتوانید سرعت و تغییرات قیمت را اندازهگیری کنید. این اندیکاتور بین محدوده ۰ تا ۱۰۰ نوسان میکند. محدوده بالایی آن یعنی از حدود ۷۰ تا ۱۰۰ محدوده اشباع خرید و محدوده ۰ تا ۳۰ آن محدوده اشباع فروش نامیده میشود. وقتی قیمت یک ارز دیجیتال به این محدودهها میرسد یعنی خرید یا فروش آن ارز دیجیتال بیش از حد انجام شده است و احتمال برگشت روند وجود دارد. علاوه بر این، واگرایی بین RSI و قیمت، یعنی وقتی اندیکاتور و قیمت در دو جهت مخالف هم حرکت میکنند نیز میتواند نشانهای از تغییر روند باشد.

اندیکاتور میانگین متحرک ساده (Simple Moving Average)

اندیکاتور میانگین متحرک ساده یا SMA یک اندیکاتور روند از نوع پسرو است که با کمی تأخیر به دنبال قیمت حرکت میکند. هرچه بازه زمانی میانگین متحرک بزرگتر باشد برخوردهای قیمت با آن کمتر خواهد بود. این اندیکاتور میتواند روند قیمت را نشان دهد و خطوط حمایت و مقاومت قیمت را نیز مشخص کند. برخورد قیمت با این نقاط میتواند سیگنالی برای خرید یا فروش باشد. علاوه بر این میتوانید با ترکیب دو میانگین متحرک با بازههای زمانی متفاوت، از محلهای برخوردی که با هم پیدا میکنند سیگنال دریافت کنید.

اندیکاتور استوکستیک (Stochastic)

استوکستیک یا استوکاستیک یک اسیلاتور مومنتوم است که میتوانید از آن برای دنبال کردن سرعت قیمت استفاده کنید. این اندیکاتور قیمت بسته شدن ارز دیجیتال را نسبت به بیشترین و کمترین قیمت آن در یک بازه زمانی که معمولاً ۱۴ روز است محاسبه میکند. البته عدد ۱۴ بسته به استراتژی معاملاتی و نیاز شما قابل تغییر است. استوکستیک یا استوکاستیک نیز مثل RSI بین ۰ تا ۱۰۰ نوسان میکند و میتواند برای مشخص کردن محدودههای اشباع خرید و اشباع فروش کاربرد داشته باشد. محدوده بالای ۸۰ نشاندهنده این است که اشباع خرید اتفاق افتاده است و محدوده زیر ۲۰ نیز اشباع فروش را نشان میدهد. این اسیلاتور با اندازهگیری مومنتوم یا تکانه حرکت قیمت میتواند روندها را شناسایی و برگشتهای احتمالی قیمت را پیشبینی کند.

اندیکاتور میانگین بازه حقیقی (ATR)

اندیکاتور ATR یا میانگین بازه حقیقی (Average True Range) یکی دیگر از اندیکاتورهای محبوب تحلیل تکنیکال است و در دسته اندیکاتورهای نوسان (Volatility) قرار میگیرد. همانطور که از نام آن هم میتوان حدس زد، این اندیکاتور میانگینی از بازه قیمتی یک ارز دیجیتال را در یک بازه زمانی مشخص ارائه میکند. به زبان ساده، این اندیکاتور نشان میدهد که در یک بازه زمانی مشخص، قیمت به طور متوسط در چه بازهای نوسان میکند و دامنه تغییر آن چقدر است. معمولاً ATR بر اساس میانگین متحرک ساده ۱۴ روزهی مجموعهای از شاخصهای بازه حقیقی (TR) محاسبه میشود و هرچه این بازه کوتاهتر انتخاب شود سیگنالهای معاملاتی بیشتری صادر میکند.

اندیکاتور ایچیموکو (Ichimoku)

ایچیموکو کینکو هیو (Ichimoku Kinko Hyo) یکی از اندیکاتورهای مشهور تحلیل تکنیکال است که از آن برای دنبال کردن روند بازار، پیدا کردن محدودههای حمایت و مقاومت، و تشخیص مومنتوم قیمت استفاده میکنند. این اندیکاتور از ۵ خط با عناوین تنکان-سن (Tenkan-sen)، کیجون-سن (Kijun-sen)، چیکو اسپن (Chikou pan)، سنکو اسپن A (Senkou Span A) و سنکو اسپن B (Senkou Span B) تشکیل شده است. بین خطوط سنکو اسپن A و B فضایی شکل میگیرد که به آن ابر کومو (Kumo) میگویند. ابر کومو میتواند نشاندهنده سطح حمایت و مقاومت باشد. هرچه ضخامت این ابر بیشتر باشد یعنی قدرت بیشتری دارد و بالعکس.

اندیکاتور مک دی (MACD)

اندیکاتور MACD یا همگرایی-واگرایی میانگین متحرک (Moving Average Convergence-Divergence) یک اسیلاتور مومنتوم است که روند قیمت را دنبال میکند و رابطه بین دو میانگین متحرک نمایی (EMA) را برای یک ارز دیجیتال نمایش میدهد. با کم کردن میانگین متحرک نمایی ۲۶ روزه از میانگین ۱۲ روزه خط MACD به دست میآید. بالای خط مک دی یک میانگین متحرک نمایی ۹ روزه ترسیم میشود که آن را خط سیگنال مینامند. خط سیگنال میتواند به عنوان محرکی برای صادر کردن سیگنالهای خرید و فروش عمل کند. وقتی خط مک دی خط سیگنال را به سمت بالا قطع کند سیگنال خرید و وقتی آن را به سمت پایین قطع کند سیگنال فروش صادر میشود.

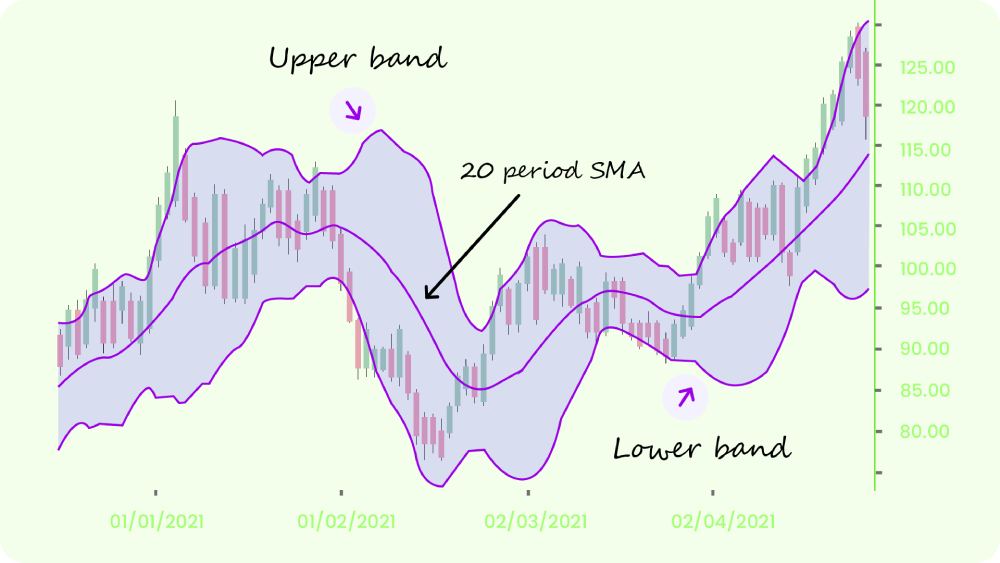

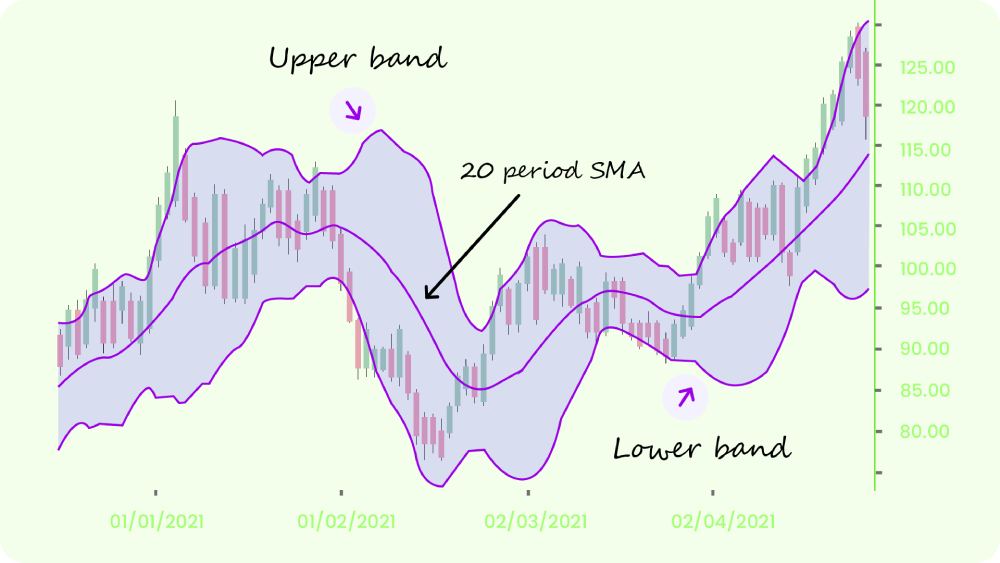

اندیکاتور بولینگر بندز (Bollinger Bands)

بولینگر بندز یا باندهای بولینگر، که به آن بولینجر بندز هم میگویند یکی دیگر از اندیکاتورهای مشهور تحلیل تکنیکال است که از سه خط یا نوار تشکیل میشود؛ یک میانگین متحرک ساده (SMA) که نوار میانی را تشکیل میدهد و دو نوار در بالا و پایین آن. قیمت معمولاً در محدوده بین این دو نوار نوسان میکند. برخورد قیمت به هر یک از این نوارها میتواند سیگنالی برای خرید یا فروش باشد، چرا که با برخورد به یکی از آنها، معمولاً به سمت نوار میانی حرکت میکند و اگر آن را هم قطع کند، مقصد آن نوار دیگر خواهد بود. بولینگر بندز یا بولینجر بندز در شناسایی محدودههای اشباع خرید و فروش هم کاربرد دارد. وقتی قیمت مدام به نوار بالایی برخورد کند میتواند نشانهای از اشباع خرید باشد و برخوردهای پیاپی به نوار پایینی نیز میتواند اشباع فروش را نشان دهد.

نحوه استفاده از اندیکاتورهای تحلیل تکنیکال

استفاده از اندیکاتورهای تحلیل تکنیکال برای تحلیل ارزهای دیجیتال بسیار ساده است. معمولاً پلتفرمهای معاملاتی مثل نوبیتکس یا پلتفرم مشهور تریدینگ ویو (TradingView) اندیکاتورها را به صورت آماده استفاده در اختیار تریدرها قرار میدهند. به عبارت دیگر برای استفاده از این اندیکاتورها نیازی به انجام محاسبات ریاضی ندارید و فقط کافی است آنها را انتخاب کنید و پس از تعیین پارامترهای مورد نیاز، از آنها سیگنال بگیرید. البته توجه داشته باشید که سیگنالهای اندیکاتورها قطعی نیستند و بهتر است از آنها در کنار ابزارها و روشهای تحلیلی دیگر استفاده کنید. استفاده از اندیکاتورها در تحلیل ارز دیجیتال معمولاً شامل این مراحل است:

انتخاب اندیکاتور مناسب

در قدم اول باید مشخص کنید که اندیکاتور مورد نیاز شما چیست و قرار است چه نیازی را برای شما برطرف سازد. همانطور که پیش از این هم اشاره کردیم، هر اندیکاتور فرمول و محاسبات خاص خود را دارد و باید در جای مناسب خود استفاده شود. انتخاب اندیکاتور مناسب معمولاً به سبک معاملاتی، بازاری که در آن معامله میکنید، تایم فریم معاملاتی و به طور کلی به استراتژی معاملاتی شما بستگی دارد. ممکن است یک اندیکاتور برای شما کاملاً مناسب باشد اما همان اندیکاتور در استراتژی یک تریدر دیگر باعث دریافت سیگنالهای نادرست شود.

تنظیم پارامترها

بعد از اینکه اندیکاتور مناسب خود را انتخاب کردید باید پارامترهای قابل تغییر آن را نیز تنظیم کنید. به طور معمول پارامترهای پیشفرض اندیکاتورها میتوانند پاسخگوی نیاز بسیاری از تریدرها باشند اما میتوانید بر اساس استراتژی معاملاتی خودتان آنها را تغییر دهید تا نتایج دقیقتری بگیرید. پارامترهای هر اندیکاتور تعیین میکنند که آن اندیکاتور چطور محاسبه میشود و چطور سیگنالهای خرید و فروش را صادر میکند. پارامترها را فقط در صورتی تغییر دهید که بدانید چه تأثیری در محاسبات و سیگنالها دارند، در غیر این صورت ممکن است سیگنالهای کاذبی از آنها دریافت کنید که در نهایت باعث ضرردهی معاملاتتان شوند.

تفسیر سیگنالها

وقتی اندیکاتور را انتخاب و پارامترهای آن را هم تنظیم کردید میتوانید سیگنالهای آن را برای خودتان تفسیر کنید. سیگنالهای اندیکاتورها میتوانند به شناسایی روندها و تشخیص الگوهای قیمت کمک کنند. با قرار دادن این سیگنالها در کنار سایر ابزارها و روشهای تحلیلی میتوانید تصمیمات بهتری برای معاملات خودتان بگیرید. در تفسیر سیگنالهای اندیکاتورها به این نکته توجه داشته باشید که هیچ استاندارد صد در صدی برای سیگنال گرفتن از آنها وجود ندارد. هر تریدری ممکن است برداشت خاص خود را از یک اندیکاتور داشته باشد و به همین خاطر است که نباید به صورت قطعی روی سیگنال اندیکاتورها حساب کنید.

مزایا و معایب استفاده از اندیکاتور

همانطور که پیش از این دیدید، اندیکاتورهای تحلیل تکنیکال قابلیتها و مزایای زیادی در اختیار تریدرها قرار میدهند و انجام معاملات را سادهتر میسازند. در کنار این مزایا، اندیکاتورها هم مثل هر ابزار دیگری میتوانند نقاط ضعف هم داشته باشند که باید مراقب آنها باشید. بسیاری از تریدرها و تحلیلگرها برای جبران نقاط ضعف اندیکاتورها، آنها را با هم ترکیب میکنند تا بتوانند هم نقاط ضعف را پوشش دهند و هم سیگنالهای قویتر و دقیقتری از آنها دریافت کنند. از آنجایی که بازار ارزهای دیجیتال نوسانهای زیادی دارد، بهتر است درباره اندیکاتوری که استفاده میکنید اطلاعات کافی داشته باشید و به نقاط ضعف و قوت آن آگاه باشید.

مزایای استفاده از اندیکاتور

استفاده از اندیکاتورها مزایای زیادی دارد که اگر به درستی آنها را به کار ببندید میتوانید معاملات موفقتری داشته باشید. اندیکاتورها اطلاعات بازار را به شکل تصویری پیش روی شما قرار میدهند و کمک میکنند تا دید بهتری از قیمت ارزهای دیجیتال داشته باشید. مهمترین مزایایی که اندیکاتورهای تحلیل تکنیکال ارائه میکنند عبارتند از:

- شناسایی روندها و الگوهای قیمتی

- مشاهده اطلاعات بازار به صورت تصویری

- تأیید یا رد سایر سیگنالهای تحلیل تکنیکال

- مدیریت ریسک معاملات

- شناسایی محدودههای اشباع خرید یا فروش

- تعیین دقیقتر نقاط ورود و خروج معاملات

معایب استفاده از اندیکاتور

اندیکاتورها در کنار مزایای زیاد خود نقاط ضعف و محدودیتهایی هم دارند. بیتوجهی به این محدودیتها ممکن است باعث دریافت سیگنالهای نادرست و تصمیمگیریهای اشتباه شود، به همین خاطر هنگام استفاده از اندیکاتورها به نقاط ضعف آنها نیز توجه داشته باشید. از جمله این نقاط ضعف میتوان به موارد زیر اشاره کرد:

- داشتن تأخیر در سیگنالدهی نسبت به حرکت قیمت

- قطعی نبودن سیگنالها و امکان ارائه سیگنالهای کاذب

- امکان انجام تفسیرهای شخصی و کاملاً متفاوت از یک اندیکاتور

- تنوع زیاد و ایجاد حس سردرگمی برای تریدرها

جمعبندی

اندیکاتورها از جمله ابزارهای تحلیل تکنیکال هستند که میتوانند به تصمیمگیری بهتر شما برای معامله ارزهای دیجیتال کمک کنند. اندیکاتورها بر اساس فرمولهای ریاضی کار میکنند و با محاسباتی که روی تاریخچه قیمت و حجم معاملات انجام میدهند، به شما کمک میکنند که دید بهتری از شرایط بازار داشته باشید. تنوع اندیکاتورهای تحلیل تکنیکال بسیار زیاد است و باید بسته به نیاز خودتان اندیکاتور مناسب را انتخاب کنید. توجه داشته باشید که اندیکاتورها ابزارهای صد در صدی نیستند و نباید به طور کامل به سیگنالهایی که صادر میکنند متکی باشید. بازار ارزهای دیجیتال پر از نوسان است و تکیه بر سیگنالهای یک اندیکاتور ممکن است در نهایت به ضرر شما تمام شود. استفاده صحیح از اندیکاتور در کنار سایر ابزارها میتواند به شما کمک کند که سودهای پیوستهای از بازار کسب کنید و ریسک معاملاتتان را به حداقل برسانید.

نوبیتکس