بیت کوین همچنان در حال ثبت ATHهای جدید است و عامل این رکوردهای پیاپی، ورود حجم بزرگی از سرمایه به بازارهای اسپات و صندوقهای بورسی یا ETFهای بیت کوین است. در ۳۰ روز گذشته بیش از ۶۲.۹ میلیارد دلار سرمایه وارد بازار بیت کوین شده است. با رشد بازار، فروش و سیو سود از سمت هولدرهای بلندمدت (LTH) نیز افزایش یافته است. در این مقاله از مجله نوبیتکس با ما همراه باشید تا گزارش هفتگی گلسنود (Glassnode) از مهمترین دادههای آنچین شبکه بیت کوین را باهم بررسی کنیم.

خلاصه مطلب

- ورود حجم قابلتوجهی از سرمایه به ETFها و بازارهای اسپات، بیت کوین را در اواسط هفته به قیمت ۹۳ هزار دلار رساند. در ۳۰ روز گذشته بیش از ۶۲.۹ میلیارد دلار سرمایه وارد بازار ارز دیجیتال شده است و تقاضا برای بیت کوین شدیدا افزایش یافته است.

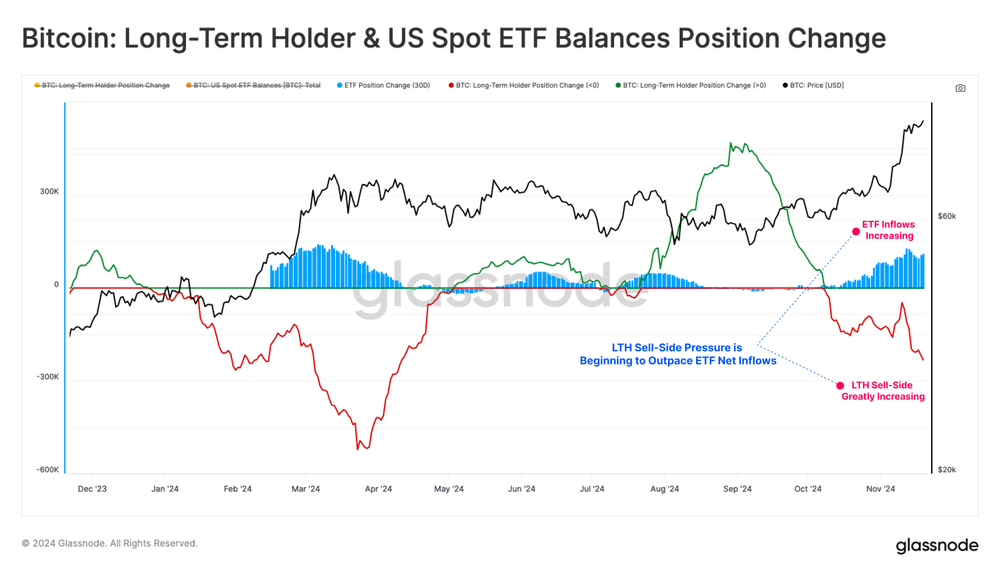

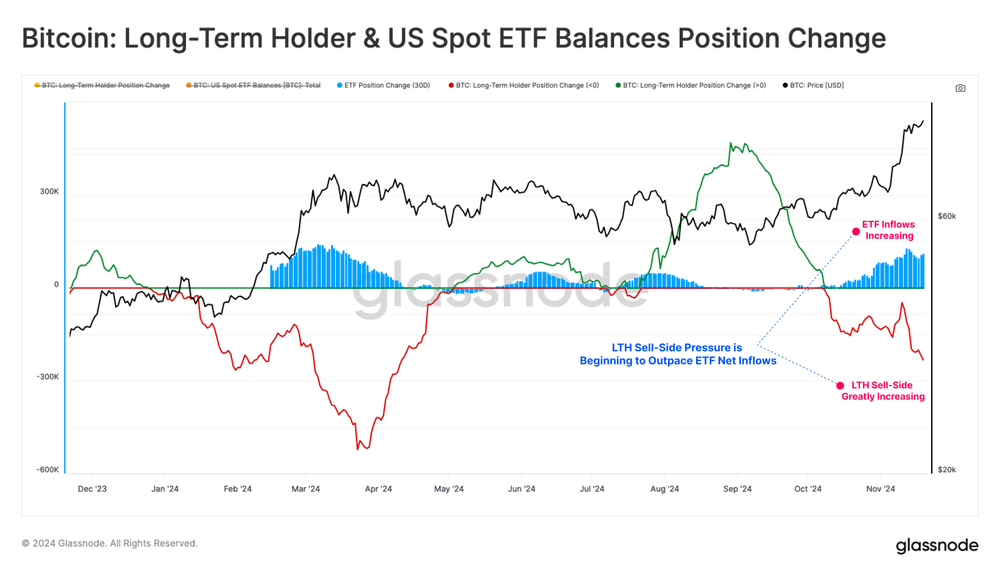

- افزایش سود تحققیافته هولدرهای بلندمدت باعث شده است که این گروه از هولدرها تا حدی دست به فروش بزنند. بین تاریخهای ۸ اکتبر تا ۱۳ نوامبر (۱۷ مهر تا ۲۳ آبان) تقریبا ۱۲۸ هزار واحد بیت کوین فروخته شده است.

- ETFهای اسپات بیت کوین در آمریکا نقش بسیار مهمی در تعدیل بازار داشتهاند و حدود ۹۰٪ از فشار فروش هولدرهای بلندمدت را خنثی کردهاند.

فهرست عناوین

افزایش سرمایه ورودی به بازارهای بیت کوین

از اوایل ماه نوامبر (اواسط آبان) بیت کوین عملکرد خیرهکنندهای را به نمایش گذاشته و پیدرپی رکوردهای تاریخی جدید ثبت کرده است. اگر عملکرد بیت کوین در چرخه فعلی را با عملکرد آن در چرخههای ۲۰۱۵ – ۲۰۱۸ و ۲۰۱۸ – ۲۰۲۲ مقایسه کنیم، متوجه میشویم که شباهت بزرگی بین روند فعلی قیمت بیت کوین و چرخههای قبل وجود دارد. علیرغم اینکه شرایط بازار چرخه فعلی تفاوت زیادی با چرخههای قبل دارد، قدرت و مدتزمان رالیهای صعودی بیت کوین در چرخهها بسیار به هم شبیهاند. این شباهت جالب در رالیهای صعودی بیت کوین ریشه در ساختار چرخهای این ارز دیجیتال و رفتار قیمتی کلان آن دارد.

تاریخچه بیت کوین نشان میدهد که از نقطه فعلی بازار به بعد، تمام بازارهای صعودی (یا گاوی) بین ۴ تا ۱۱ ماه ادامه داشتهاند. بهکمک این دادههای تاریخی، تاحدودی میتوان مدتزمان چرخه صعودی بیت کوین و وضعیت روند آن را ارزیابی کرد.

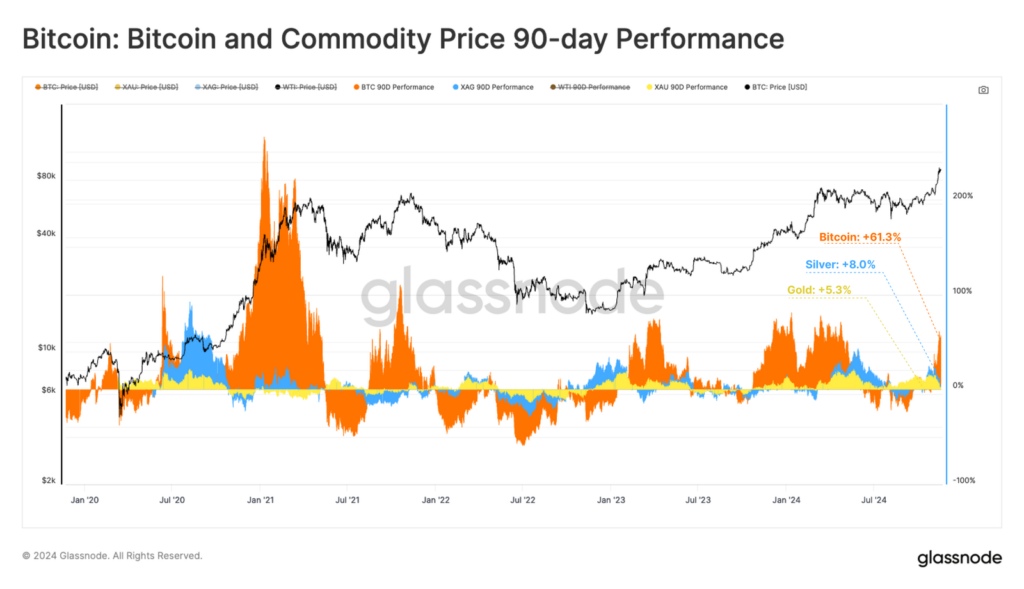

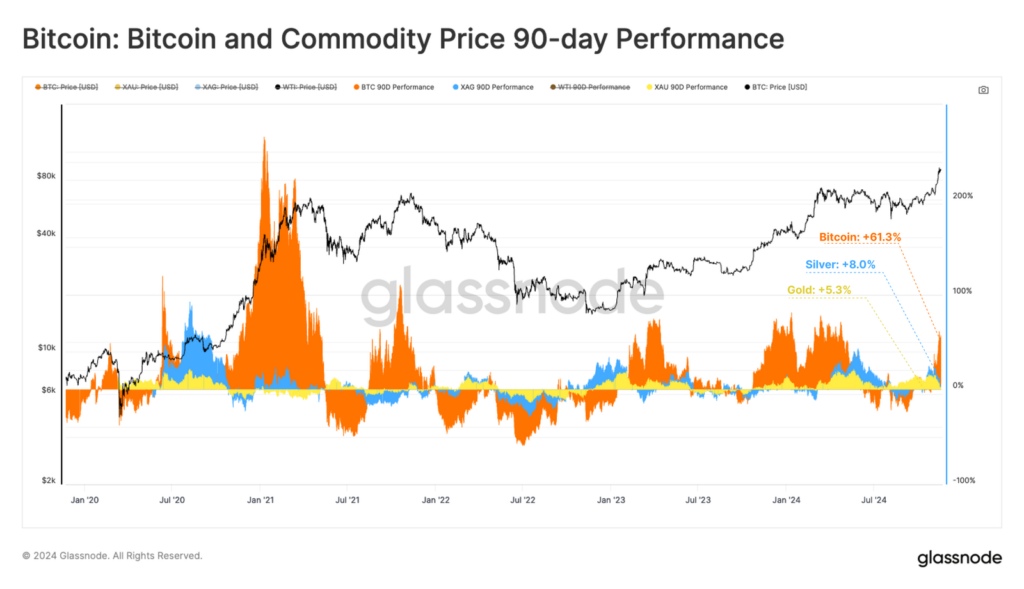

با رسیدن قیمت بیت کوین به ۹۳.۲ هزار دلار در وسط هفته، عملکرد فصلی بیت کوین به عدد چشمگیر ۶۱.۳٪+ رسید. با توجه به اینکه عملکرد طلا و نقره در فصل گذشته بهترتیب ۵.۳٪+ و ۸٪+ بوده است، میتوان گفت که بیت کوین نسبت به این دو دارایی عملکرد خیرهکنندهای داشته است.

تفاوت چشمگیر در عملکرد بیت کوین و داراییهای طلا و نقره نشاندهنده این است که سرمایه افراد از بازارهای سنتی خارج شده و به بازار بیت کوین (که یک بازار جوانتر، دیجیتال و در حال رشد محسوب میشود) وارد شده است.

ارزش بازار بیت کوین نیز به عدد چشمگیر ۱.۷۹۶ تریلیون دلار رسیده است و بیت کوین را به هفتمین دارایی بزرگ جهان تبدیل کرده است. در حال حاضر بیت کوین دو دارایی محبوب نقره (با ارزش بازار ۱.۷۶۳ تریلیون دلار) و آرامکو عربستان سعودی (با ارزش بازار ۱.۷۹۱ تریلیون دلار) را پشت سر گذاشته است و با هدف بعدی خود، یعنی شرکت آمازون، تنها ۲۰٪ فاصله دارد.

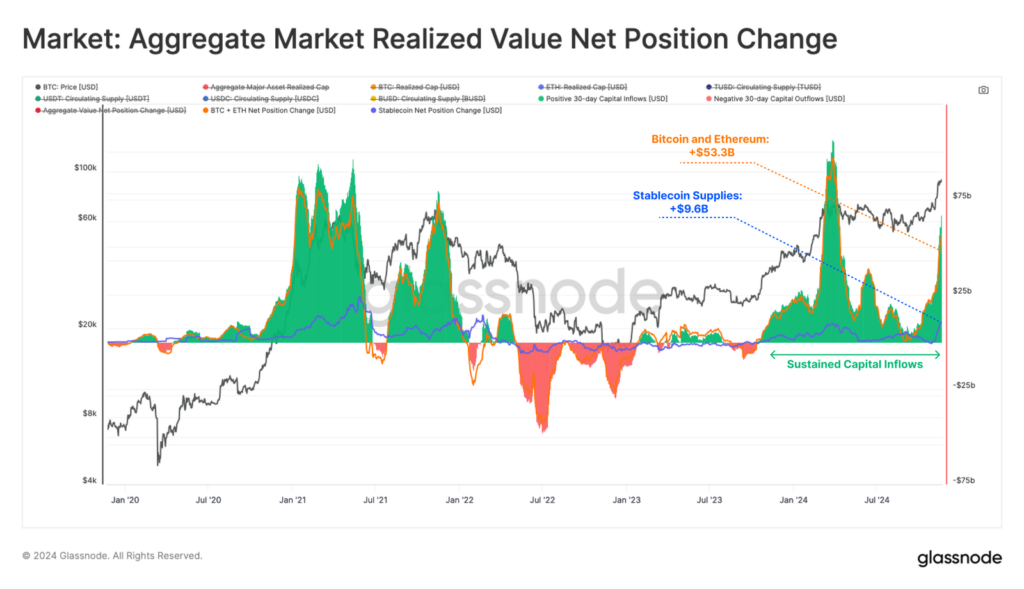

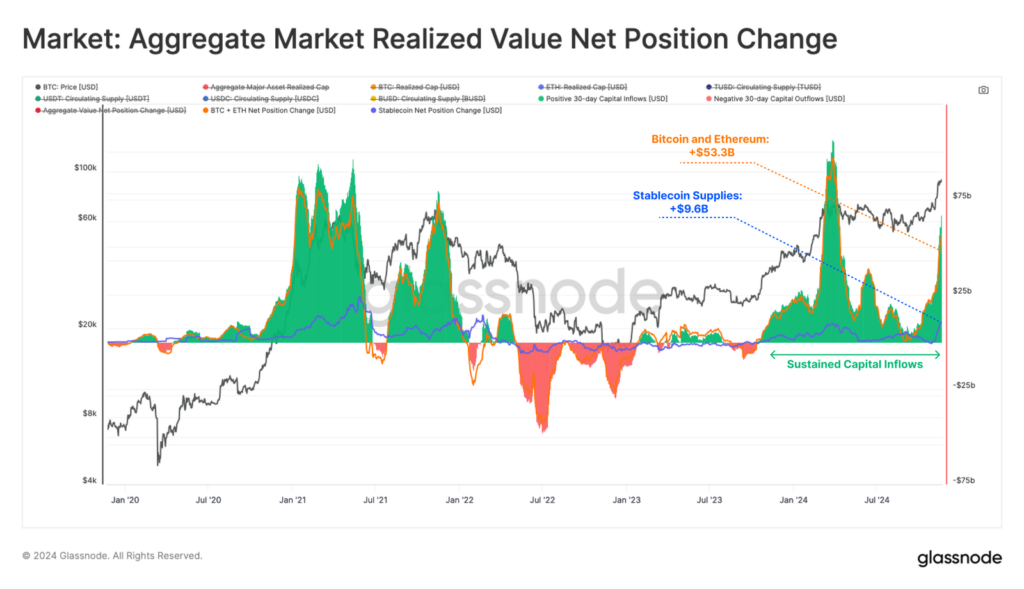

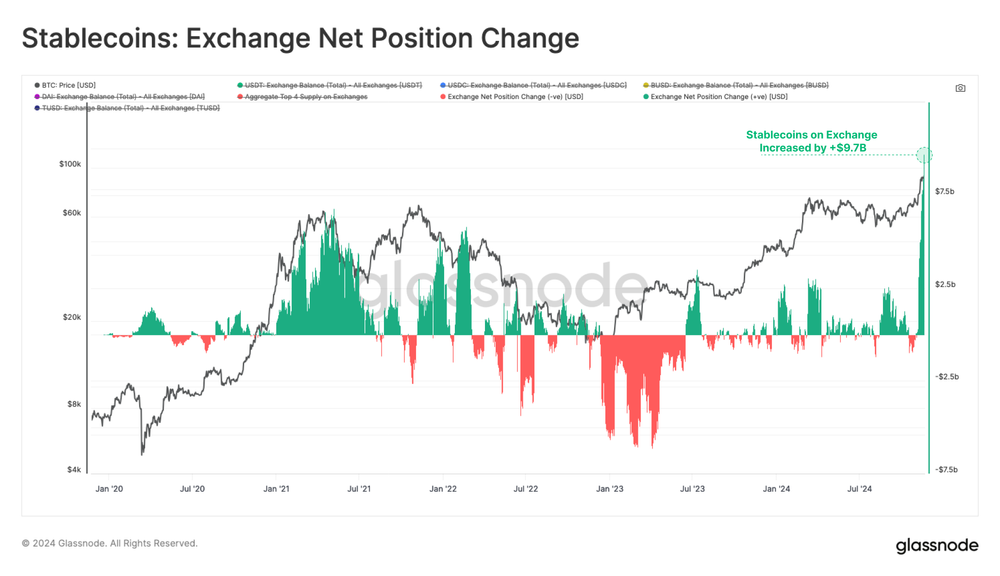

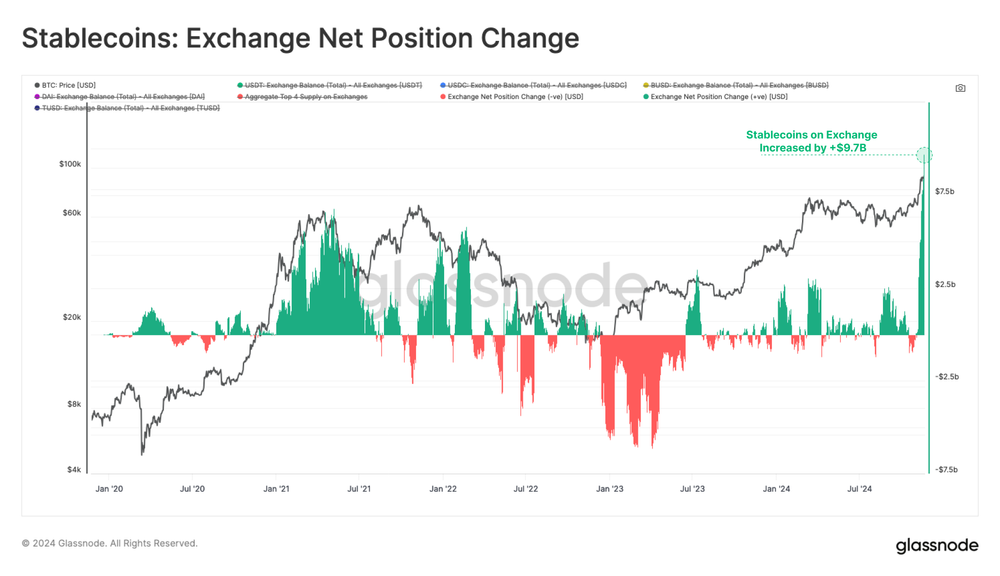

اگر به عملکرد ۹۰روزه بیت کوین نگاه کنیم، متوجه میشویم که در هفتههای اخیر سرمایه بزرگی به بازار این ارز دیجیتال وارد شده است. در طول ۳۰ روز گذشته، سرمایه کل ورودی به بازار ارزهای دیجیتال به عدد چشمگیر ۶۲.۹ میلیارد دلار رسیده است که ۵۳.۳ میلیارد دلار از آن جذب شبکههای بیت کوین و اتریوم شده است. عرضه استیبل کوینها نیز ۹.۶ میلیارد دلار افزایش یافته است.

از زمان ATH ماه مارس (اسفند ۱۴۰۲)، این بیشترین حجم سرمایهای است که به بازار ارز دیجیتال وارد شده است. این مسئله نشان میدهد که پس از انتخابات ریاست جمهوری آمریکا، تقاضا افزایش یافته و اعتماد سرمایهگذاران به این بازار احیا شده است.

درصد بزرگی از ۹.۷ میلیارد دلار استیبل کوین مینتشده در طول ۳۰ روز گذشته بهصورت مستقیم به صرافیهای متمرکز ارز دیجیتال واریز شده است. حجم استیبل کوین ورودی به صرافیها تقریبا با تغییرات سرمایه کل استیبل کوینها برابر است و این نشان میدهد که استیبل کوینها نقش بسیار مهمی در تحریک و تقویت روند بازار دارند.

افزایش موجودی استیبل کوینها در صرافیها نشاندهنده تمایل قوی سرمایهگذاران به ترید و سرمایهگذاری در ترندهای جدید است و حکایت از احساسات مثبت بازار دارد که پس از انتخابات ریاست جمهوری آمریکا شکل گرفته است.

بررسی میزان سود سرمایهگذاران

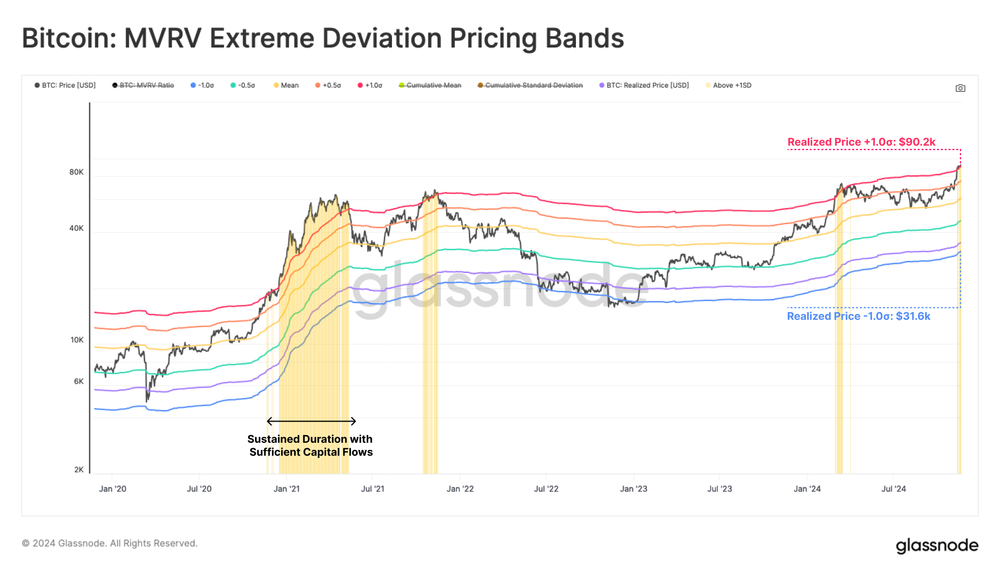

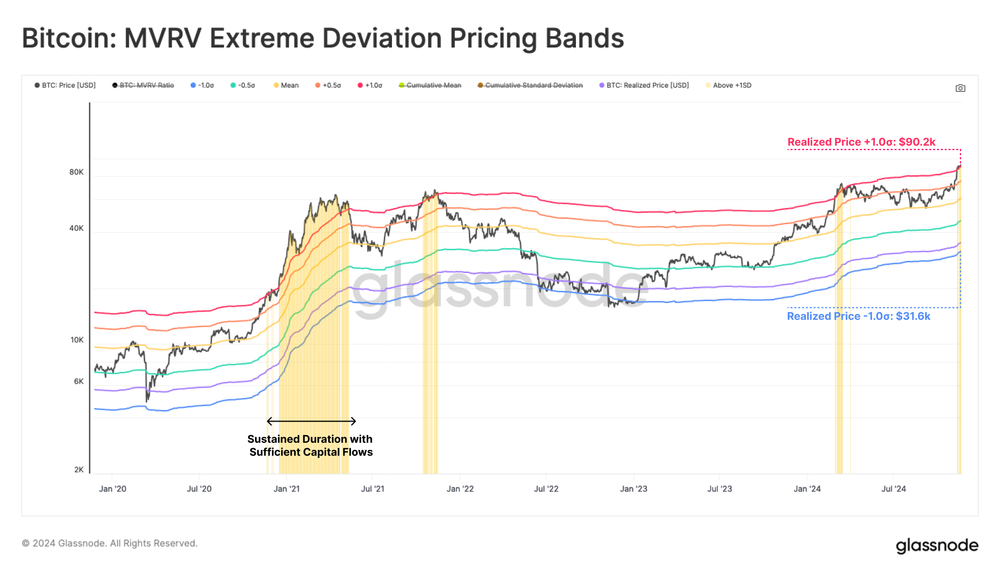

تا به اینجای گزارش، تغییرات مثبت نقدینگی بازار بیت کوین را بررسی کردیم که منجر به رشد چشمگیر قیمت بیت کوین شده است. در ادامه مقاله بررسی میکنیم که این تغییرات بازار بیت کوین چه اثری بر سود تحققنیافته (سود روی کاغذ یا سود نقد نشده) سرمایهگذاران دارد. برای ارزیابی سود تحققنیافته سرمایهگذاران از شاخص MVRV (نسبت ارزش بازار به ارزش تحققیافته) استفاده میکنیم.

اگر سطح فعلی شاخص MVRV را با میانگین سالانه آن مقایسه کنیم، متوجه میشویم که میزان سود سرمایهگذاران بهطور قابلتوجهی افزایش یافته است. این اتفاق، یک نکته مثبت برای تداوم بازار صعودی است؛ اما از طرف دیگر باعث میشود که سرمایهگذاران دست به فروش یا سیو سود بزنند و بخواهند که سودهای روی کاغذ (تحققنیافته) خود را نقد کنند.

با افزایش سود سرمایهگذاران، احتمال اعمال فشار فروش از سمت سرمایهگذاران نیز بیشتر میشود. اگر باندهای انحراف معیار ۱± را روی شاخص MVRV اعمال کنیم، چهارچوب مشخصی به دست میآید که با آن میتوانیم تا حدی زیر و بم شرایط بازار را ارزیابی کنیم:

- شرایط هیجانی (Overheated) [خطوط دارای رنگهای گرم]: زمانی که شاخص MVRV بالای خط انحراف معیار ۱+ است.

- شرایط نسبتا متعادل (Underheated) [خطوط دارای رنگهای سرد]: زمانی که شاخص MVRV پایین خط انحراف معیار ۱- است.

هولدرهای بلندمدت در حال فروش هستند

در طول فاز سرخوشی یا هیجانی (Euphoric) چرخه بازار، بسیار مهم است که رفتار سرمایهگذاران بلندمدت را زیر نظر بگیریم. هولدرهای بلندمدت درصد قابلتوجهی از عرضه بیت کوین را کنترل میکنند و فعالیت فروش یا سیو سود از سمت آنها اثر عمیقی بر ثبات بازار دارد. معمولا، رفتار هولدرهای بلندمدت است که سقف و کف بازار را تعیین میکند.

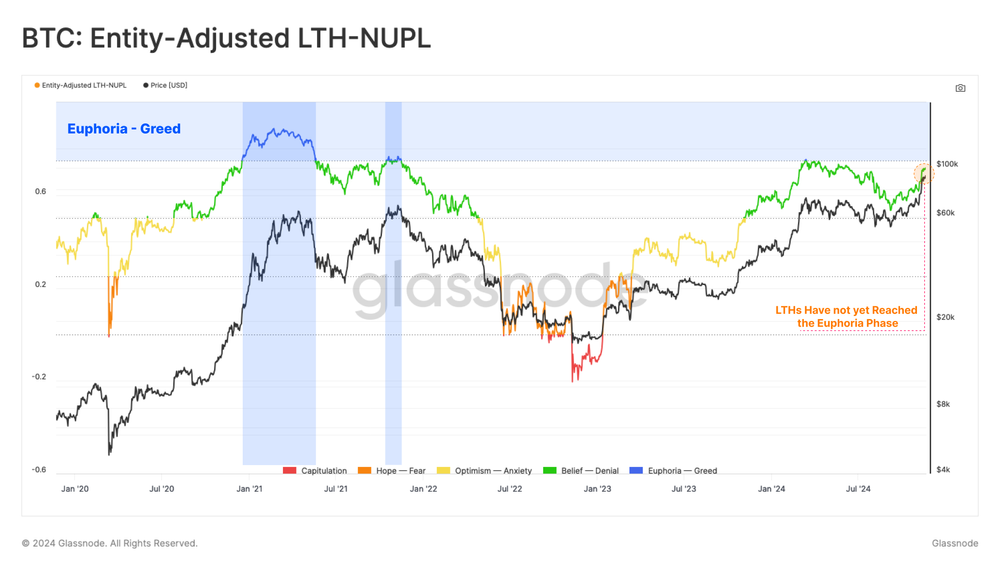

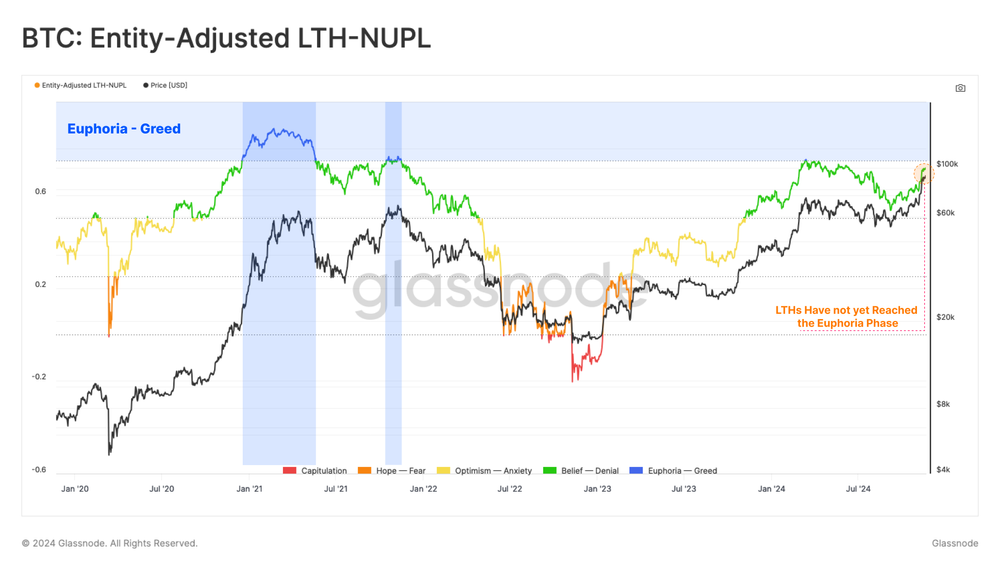

به کمک شاخص NUPL (نسبت خالص سود / ضرر تحققنیافته هولدرها) میتوانیم مقدار سود تحققنیافته یا سود نقدنشده هولدرهای بلندمدت را ارزیابی کنیم. در حال حاضر، مقدار این شاخص ۰.۷۲ است و هنوز در فاز باور (Belief) قرار دارد که در نمودار بعدی، با رنگ سبز مشخص است. فاز سرخوشی (Euphoria) که با رنگ آبی مشخص است، زمانی آغاز میشود که عدد شاخص NUPL به ۰.۷۵ برسد. در حال حاضر، شاخص NUPL فاصله بسیار کمی با این عدد دارد. علیرغم رشد چشمگیر قیمت بیت کوین، احساسات سرمایهگذاران نسبت به چرخههای قبل هنوز معتدل است (هیجانی نیست)؛ در نتیجه هنوز ظرفیت برای رشد بیشتر قیمت بیت کوین وجود دارد.

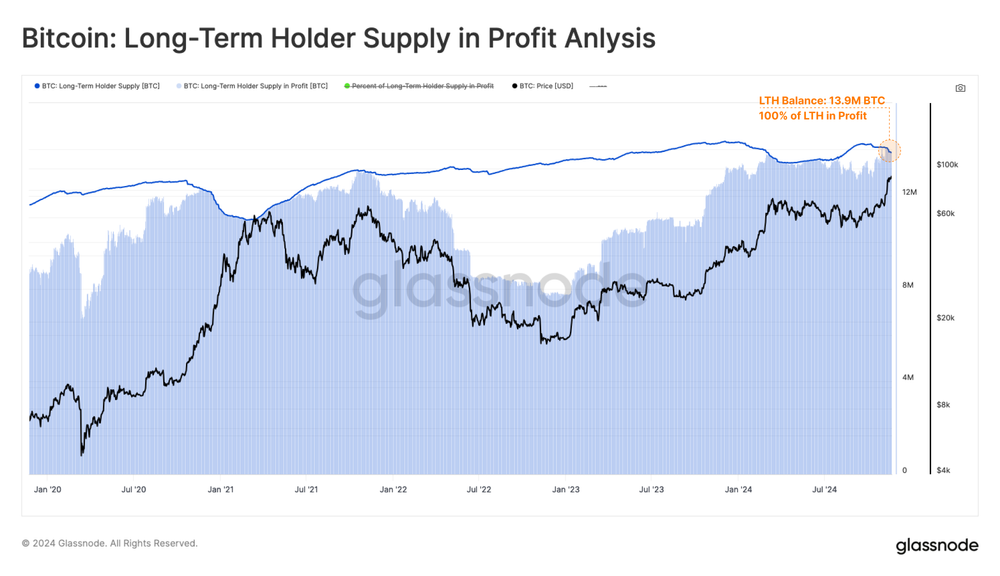

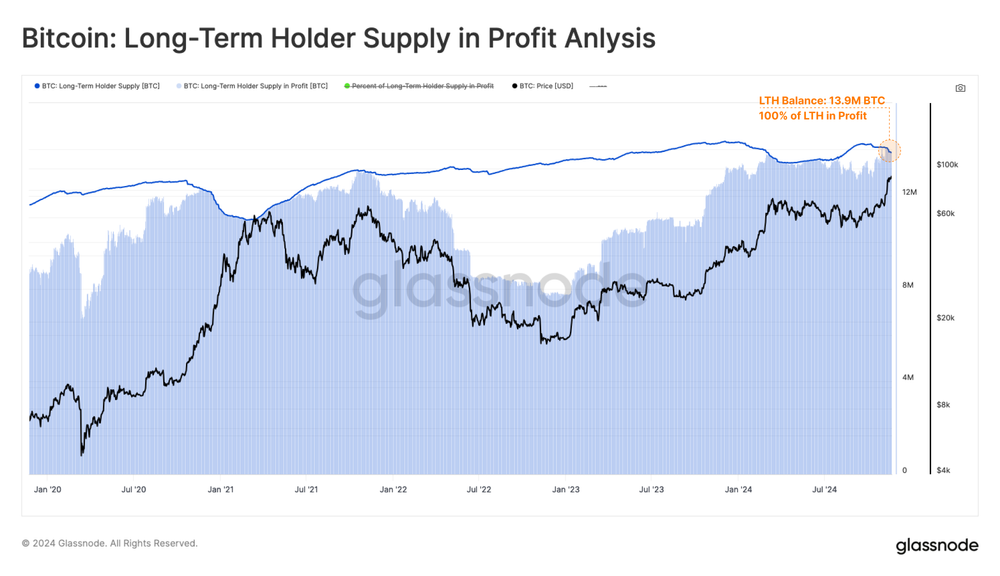

زمانی که قیمت بیت کوین از سطح ۷۵.۶ هزار دلار عبور کرد، ۱۰۰٪ موجودی هولدرهای بلندمدت (۱۴ میلیون BTC) در سود قرار گرفتند و این مسئله باعث افزایش فروش از سمت این هولدرها شده است. از زمان ATH جدید، موجودی هولدرها بیش از ۲۰۰ BTC کاهش یافته است.

این الگوی رفتاری، یک الگوی کلاسیک و تکراری است؛ زمانی که قیمت رشد میکند و تقاضا در بازار به حدی است که این تغییرات قیمت را جذب میکند، هولدرهای بلندمدت سیو سود میکنند. با توجه به اینکه بخش بزرگی از موجودی بیت کوین تحت کنترل هولدرهای بلندمدت است، بهنظر میرسد که این هولدرها منتظر قیمتهای بالاتری برای بیت کوین هستند تا دست به فروش بزنند و بخشی از موجودی خود را نقد کنند.

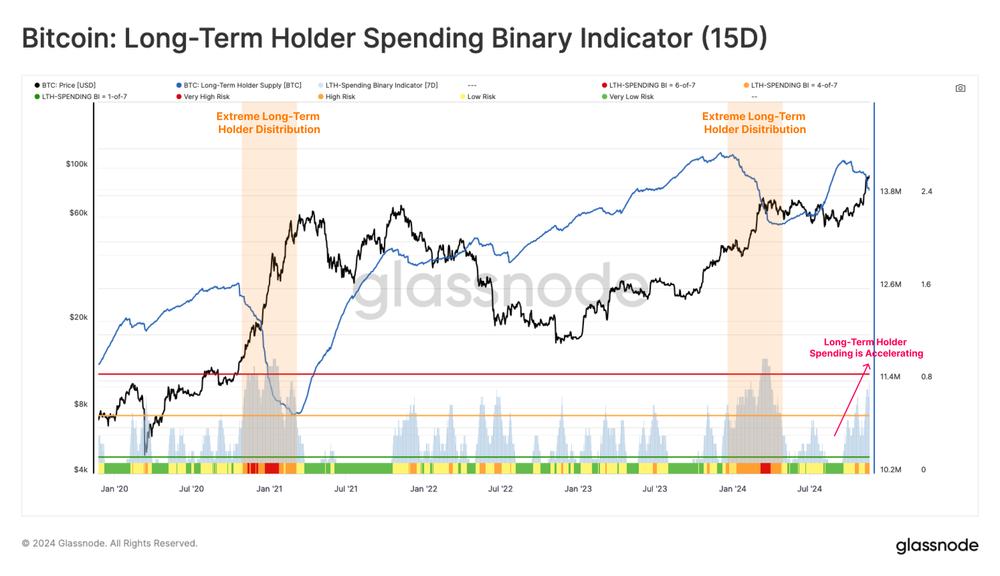

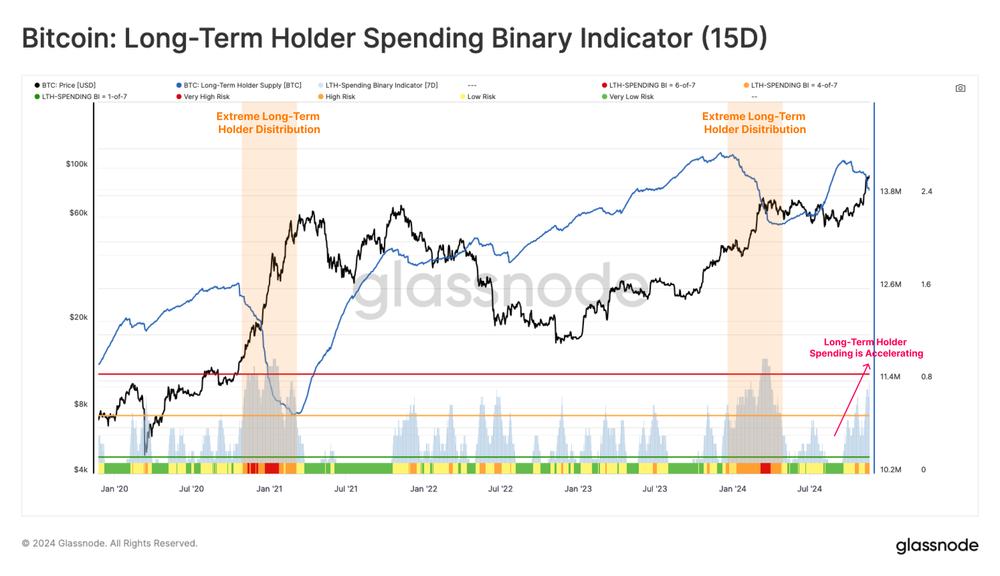

برای ارزیابی شدت فشار فروش از سمت هولدرهای بلندمدت، میتوانیم از اندیکاتور باینری فروش هولدرهای بلندمدت (Long-Term Holder Spending Binary Indicator) استفاده کنیم. این ابزار نشان میدهد که در چند درصد از روزهای دو هفته گذشته، میزان فروش هولدرهای بلندمدت از خرید آنها کمتر بوده و موجودی آنها کاهش یافته است.

همانطور که در نمودار بعدی مشخص است، از اوایل ماه سپتامبر (اواسط شهریور) که قیمت بیت کوین شروع به رشد کرد، فروش از سمت هولدرهای بلندمدت نیز بهطور قابلتوجهی افزایش یافته است. با رشد اخیر قیمت بیت کوین تا ۹۳ هزار دلار، مقدار این اندیکاتور به ۱۱ روز رسید؛ یعنی در ۱۱ روز از ۱۵ روز گذشته موجودی هولدرهای بلندمدت کاهش یافته است.

این نشان میدهد که فشار فروش از سمت هولدرهای بلندمدت افزایش یافته است؛ البته این فشار فروش هنوز به سطحی که در ATHهای مارس ۲۰۲۱ (اسفند ۱۳۹۹) و مارس ۲۰۲۴ (اسفند ۱۴۰۲) دیده شده بود، نرسیده است.

حالا که تا حدی فعالیت فروش هولدرهای بلندمدت را تشخیص دادیم، بهکمک شاخص بعدی (تحلیل رفتار هولدرهای بلندمدت) میتوانیم رفتار این هولدرها در نقاط عطف بازار را دقیقتر بررسی کنیم. مقایسه میزان سیو سود و سود تحققنیافته سرمایهگذاران به ما کمک میکند که نقش این دو عامل در شکلگیری چرخههای بازار را بهتر درک کنیم.

در نمودار بعدی شاخصهای زیر بررسی میشوند:

- قیمت تحققیافته هولدرهای بلندمدت (Realized Price) [رنگ آبی]: میانگین قیمت خرید هولدرهای بلندمدت.

- باندهای قیمت سود / ضرر (Profit/Loss Pricing Bands) [رنگ آبی]: این باندها مرزهای سود (۱۵۰٪+ و ۳۵۰٪+) و ضرر (۲۵٪-) را مشخص میکنند. معمولا، فروش از سمت هولدرهای بلندمدت در این سطوح رخ میدهد.

- سیو سود (Profit Taking) [رنگ سبز]: فازهایی که هولدرهای بلندمدت ۳۵۰٪+ در سود هستند و دست به فروش میزنند.

- کاپیتولاسیون یا تسلیم (Capitulation) [رنگ قرمز]: دورههایی که هولدرهای بلندمدت با ۲۵٪- ضرر میفروشند.

در حال حاضر قیمت بیت کوین از باند سود ۳۵۰٪+ (که مطابق با قیمت ۸۷ هزار دلار بود) فراتر رفته است و این باعث تشدید فعالیت سیو سود در میان سرمایهگذاران بلندمدت شده است. با رشد بیشتر بیت کوین و افزایش سودهای تحققنیافته، فشار فروش یا فشار عرضه از سمت این سرمایهگذاران نیز افزایش خواهد یافت. تاریخ نشان میدهد که بازارهای گاوی بیت کوین در چرخههای قبل در همین نقاط شروع شده است؛ بهطوری که در بازار صعودی چرخه سال ۲۰۲۱، سود هولدرهای بلندمدت به بیش از ۸۰۰٪ رسیده بود.

خرید از سمت سرمایهگذاران نهادی

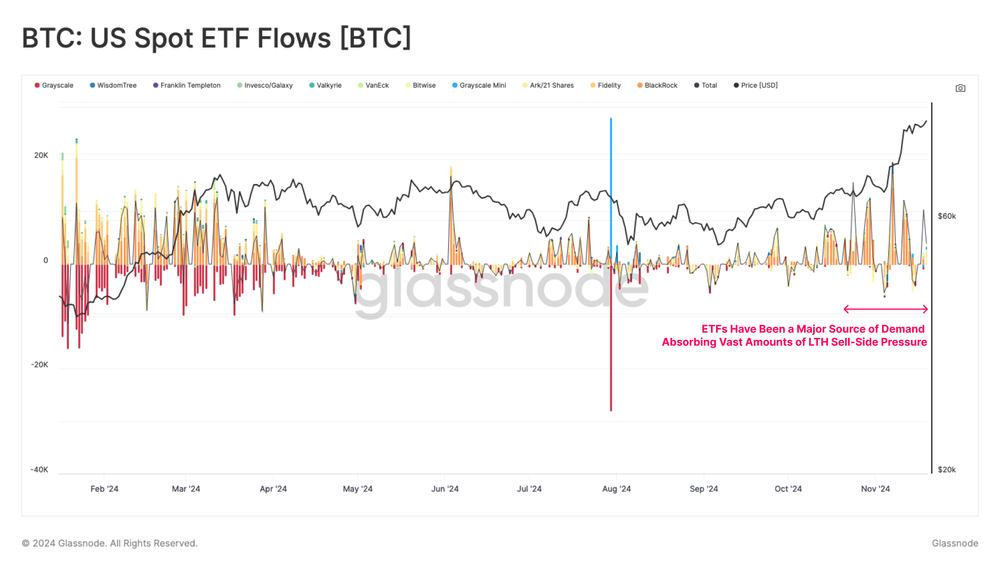

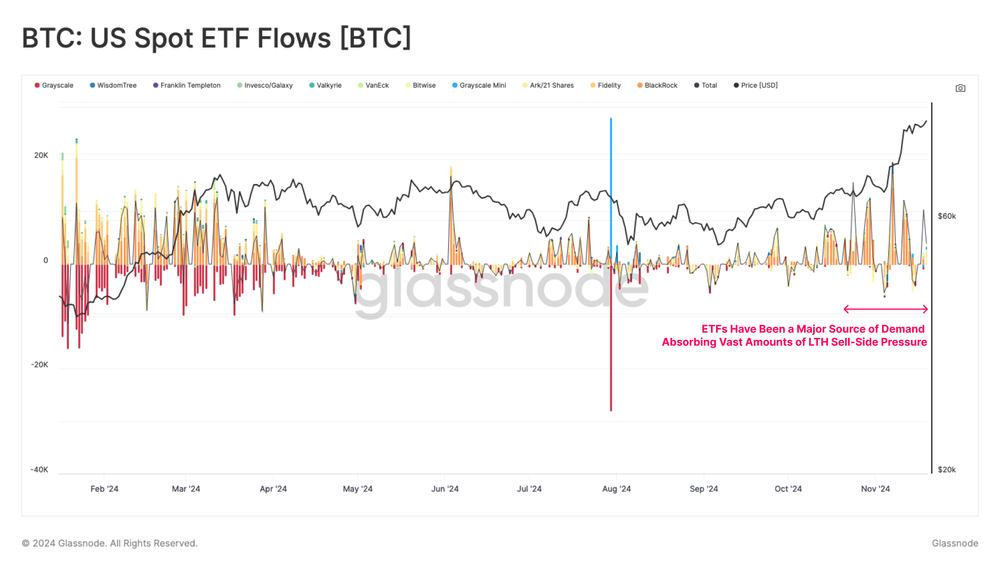

در ادامه مقاله نقش مهم سرمایهگذاران نهادی در بازار بیت کوین و مخصوصا در ETFهای اسپات آمریکا را بررسی خواهیم کرد. در هفتههای اخیر، ETFهای بیت کوین نقش بسیار مهمی در تقویت عامل تقاضا ایفا کردهاند و توانستند بخش بزرگی از فشار فروش اعمالشده از سمت هولدرهای بلندمدت بیت کوین را خنثی کنند. این اتفاق نشان میدهد که خریداران و سرمایهگذاران نهادی حضور پررنگی در بازار بیت کوین دارند و بخش مهمی از زیرساخت این بازار را تشکیل میدهند.

همانطور که در گزارش آنچین هفته چهارم آبان خواندید، از اواسط ماه اکتبر (اواخر مهر)، جریان هفتگی سرمایه ورودی به ETFهای بیت کوین به ۱ الی ۲ میلیارد دلار در هفته رسیده است. این حجم از سرمایه ورودی به ETFها تا به امروز یکی از بزرگترین جذبهای سرمایه به بازار بیت کوین بوده است و نشان میدهد که تقاضا برای بیت کوین از سمت سازمانها و نهادها بهطور چشمگیری افزایش یافته است.

برای مقایسه فشار فروش از سمت هولدرهای بلندمدت با تقاضای ایجادشده در ETFهای بیت کوین و درک اثر متقابل این دو جبهه، میتوانیم موجودی بیت کوین هر دو گروه در ۳۰ روز اخیر را بررسی کنیم.

نمودار بعدی نشان میدهد که از تاریخ ۸ اکتبر (۱۷ مهر) تا ۱۳ نوامبر (۲۳ آبان)، ETFها حدود ۱۲۸ هزار واحد BTC جذب کردهاند و از طرف دیگر، هولدرهای بلندمدت تقریبا ۱۳۷ هزار واحد بیت کوین فروختهاند؛ یعنی ETFها حدود ۹۳٪ از بیت کوینهای فروختهشده را جذب کردهاند. بنابراین در شرایطی که فشار فروش افزایش مییابد، ETFها نقش بسیار مهمی در تثبیت و تعدیل بازار ایفا میکنند.

با این حال، از تاریخ ۱۳ نوامبر به بعد، فشار فروش هولدرهای بلندمدت بر سرمایه ورودی ETFها غلبه کرده است و الگویی را تشکیل داده است که در ماه فوریه ۲۰۲۴ (بهمن ۱۴۰۲) مشاهده شده بود؛ در آن برهه، عدم تعادل بین نیروهای عرضه و تقاضا، باعث شده بود که بازار نوسانات شدیدی را تجربه کند و به فاز تثبیت وارد شود.

جمعبندی

ورود حجم قابلتوجهی از سرمایه به ETFها و بازارهای اسپات باعث شد که قیمت بیت کوین در اواسط هفته تا بالای ۹۳ هزار دلار رشد کند. در ۳۰ روز گذشته بیش از ۶۲.۹ میلیارد دلار سرمایه وارد بازار ارز دیجیتال شده است و تقاضا برای بیت کوین شدیدا افزایش یافته است. موج تقاضای قوی فعلی که در بازار شکلگرفته است، ریشه در علاقه سرمایهگذاران نهادی به ETFهای اسپات بیت کوین دارد و احتمالا نشانه انتقال پول از بازارهای سنتی طلا و نقره به بازار جوان بیت کوین است.

صندوقهای بورسی بیت کوین نقش بسیار مهمی در تعدیل شرایط بازار ایفا کردهاند و بیش از ۹۰٪ فشار فروش از سمت هولدرهای بلندمدت بیت کوین توسط این صندوقها خنثی شده است. با این حال، اگر سود تحققنیافته یا سود نقدنشده سرمایهگذاران بیت کوین به مرزهای بالاتر برسد، فروش از سمت هولدرهای بلندمدت نیز افزایش خواهد یافت و در میانمدت بر سرمایه ورودی ETFها غلبه خواهد کرد.

نوبیتکس