پرایس اکشن یکی از پرکاربردترین استراتژیهای ترید در بازار ارزهای دیجیتال است که همانطور که از نام آن پیدا است، حرکات و دادههای قیمت دارایی را بررسی میکند. تریدرها اغلب با توجه به تغییرات قیمت در گذشته نزدیک، این حرکات را تحلیل میکنند.

به زبان ساده، با استراتژی معاملهگری پرایس اکشن، معاملهگر یا تریدر به جای تکیه بر اندیکاتورهای تکنیکال و تحلیل عوامل فاندامنتال، دادههای قیمتی بازار را میخواند و تصمیمات معاملاتی خود را بر اساس محدوده حرکت قیمت دارایی و تغییرات آن در گذشته نزدیک میگیرد. استراتژی پرایس اکشن در بازارهای مختلفی از جمله بورس، فارکس و ارزهای دیجیتال استفاده میشود. در این مطلب نحوه استفاده از استراتژی پرایس اکشن در معاملات را بهطور کامل و به زبان ساده آموزش میدهیم.

فهرست عناوین

پرایس اکشن چیست؟

در معاملات پرایس اکشن (P.A.T)، نمودار قیمتی که تریدرها تحلیل میکنند بسیار خلوت است؛ یعنی که نمودار قیمت با اندیکاتورهای مختلف شلوغ نمیشود و تنها شاید چند میانگین متحرک (MA) برای کمک به شناسایی سطوح حمایت و مقاومت و روندهای بازار در نمودار وجود داشته باشد.

همه بازارهای مالی دادههایی را در مورد حرکت قیمت یک دارایی در دورههای زمانی مختلف تولید میکنند. این دادهها در نمودار قیمت یا همان چارتها نمایش داده میشوند. نمودارهای قیمت منعکس کننده احساسات بازار و اقدامات همه شرکت کنندگان و تریدرهای بازار هستند که در یک بازه زمانی مشخص در حال معامله و ترید هستند. این احساسات و اقدامات در نمودار قیمت یک دارایی به شکل «پرایس اکشن» به تصویر کشیده میشود.

درست است که دادههای اقتصاد جهانی و سایر رویدادهای خبری در حرکت قیمت ارزهای دیجیتال تاثیرگذار هستند، اما با پرایس اکشن برای انجام تریدهای موفق نیازی به تجزیه و تحلیل این دادهها نداریم. دلیل این امر بسیار ساده است: تمام دادههای اقتصادی و اخبار جهانی که باعث حرکت و تغییر قیمت یک ارز دیجیتال میشوند، در نهایت در پرایس اکشن آن یا در نمودار قیمت آن منعکس میشوند.

از آنجایی که پرایس اکشن، منعکسکننده همه متغیرهای موثر در بازار برای هر دوره زمانی معین است، استفاده از اندیکاتورهای پسرو (Lagging Indicators) مانند استوکاستیک، مکدی، RSI و موارد دیگر را بیفایده میکند.

بیشتر بخوانید: تحلیل تکنیکال چیست و چه کاربردی در ارزهای دیجیتال دارد؟

حرکت قیمت یا پرایس اکشن، تمام سیگنالهایی را که برای ایجاد یک سیستم معاملاتی سودآور و با احتمال موفقیت بالا نیاز دارید ارائه میدهد. این سیگنالها در مجموع، استراتژیهای معاملاتی پرایس اکشن نامیده میشوند و راهی برای درک حرکت قیمت بازار و کمک به پیشبینی حرکت آتی آن با دقت مناسب هستند.

ابزارهای استراتژی پرایس اکشن در ارز دیجیتال

معاملات پرایس اکشن اصولاً شامل دادههای تاریخی اخیر و حرکات گذشته قیمت ارزهای دیجیتال میشود، به همین دلیل ابزارهای تحلیل تکنیکال میتوانند در معاملات پرایس اکشن کارایی داشته باشند، مانند:

- نمودارها

- خطوط روند

- باندهای قیمت

- قلههای قیمت در سطوح مقاومت

- درهها در سطوح حمایت

- تثبیت قیمت جانبی (یعنی حرکت افقی قیمت زمانی که نیروهای عرضه و تقاضا با هم برابری میکنند)

- نقاط پیوت (Pivot Points)

- تحلیل حجم معاملات

البته هر تریدر بسته به استراتژی کلی و ترجیحات خود در معاملات، ابزار مناسب خود یا ترکیب پیچیدهای از آنها را به کار میگیرد. معمولاً تریدرها میتوانند در صرافی ارز دیجیتال خود، وارد صفحه رمزارز مورد نظر شده و با استفاده از ابزارهایی که پلتفرم صرافی در اختیار آنها میگذارد، موارد بالا را در نمودار قیمت آن ارز رسم کرده و تحلیل کنند.

نکته مهم اینجا است که هیچ دو معاملهگری در پرایس اکشن، حرکات قیمت را به یک شکل تفسیر نمیکنند و نتیجه مشابهی نمیگیرند. هر معاملهگر تفسیر، قوانین و درک رفتاری خود را دارد.

اصطلاحات رایج در معاملات پرایس اکشن

نمودارهای کندل استیک

نمودارهای کندل استیک، ابزار اصلی معامله گران پرایس اکشن هستند. این نوع نمودارها نمودارها، حرکات قیمت در بازههای زمانی خاص را به صورت بصری و منظم نمایش میدهند.

هر کندل یا شمع در نمودارهای کندل استیک قیمت باز شدن، بسته شدن، کمینه و بیشینه قیمت را نشان داده و بینشی از رفتار بازار ارائه میدهد.

بیشتر بخوانید: نمودار کندل استیک (Candlestick) یا شمعی چیست و چه کاربردی دارد؟

سطوح حمایت و مقاومت

این سطوح، قیمتهای کلیدی هستند که در آن از لحاظ تاریخی حرکت قیمت یک دارایی متوقف شده یا روند معکوس به خود گرفته است.

سطوح حمایت کف قیمت را نشان میدهند که در آن علاقه خرید به اندازه کافی قوی است تا بر فشار فروش غلبه کند، در حالی که سطوح مقاومت نشاندهنده سقفهای قیمت هستند که در آن سود فروش بر فشار خرید غلبه میکند.

بیشتر بخوانید: خطوط حمایتی و مقاومتی چیست؟

خطوط روند (Trend Lines)

با اتصال سقفها و کفها در یک نمودار قیمت، معاملهگران میتوانند روندهای بالقوه صعودی یا نزولی بازار را شناسایی کنند. این خطوط روند به پیشبینی اینکه قیمت بر اساس عملکرد گذشته به کجا میرسد کمک کرده و سطوح حمایت و مقاومت را نیز نمایان میکند.

الگوهای نموداری

الگوهای قابل تشخیص روی نمودارها، مانند الگوهای مثلث، سر و شانه یا پرچم، میتوانند سرنخهایی در مورد تغییرات قیمت در آینده به شما ارائه دهند. استفاده از این الگوها برای استراتژی معاملاتی پرایس اکشن بسیار حیاتی هستند.

بیشتر بخوانید: آموزش کامل ۱۵ الگوی معروف نمودار شمعی در تحلیل تکنیکال

بهترین استراتژیهای معاملاتی پرایس اکشن

معاملات روند یا ترند تریدینگ

اگر معاملات پرایس اکشن مطالعه حرکات قیمت باشد، معاملات روند (Trend Trading) در پرایس اکشن مطالعه روندها است. معاملهگران میتوانند از تعدادی از تکنیکهای معاملاتی برای شناسایی و دنبال کردن روند قیمتها استفاده کنند.

معاملات روند در پرایس اکشن یک ابزار معاملاتی عالی برای معاملهگران جدید است، زیرا به آنها اجازه میدهد تا با تعقیب روندهای قیمتی که در معرض دیدشان قرار میگیرند، از همتایان با تجربهتر خود یاد بگیرند.

به عنوان مثال در تصویر زیر با دنبال کردن روندها، برای بهرهمندی از روندهای صعودی (سبز) یک موقعیت «خرید» باز کرده و برای کسب سود از روندهای نزولی (قرمز) یک موقعیت «فروش» باز میکنید.

یکی از مهمترین جنبههای یادگیری معاملات پرایس اکشن این است که ابتدا یاد بگیرید که چگونه روند یک بازار را شناسایی کنید یا حتی تشخیص دهد که یک بازار در حال تثبیت است. معاملات روند بیشترین کاربرد را دارند و معمولاً اولین روشی است که تریدرهای تازهکار به سراغ یادگیری آن میروند.

نمودارهای زیر نحوه استفاده از حرکات قیمت برای تعیین روند بازار را نشان میدهد. همانطور که در تصویر میبینید، اگر یک بازار کفها و سقفهای بالاتری در روند قیمت خود ایجاد کند، صعودی در نظر گرفته میشود.

در مقابل، اگر بازار کفها و سقفهای پایینتری تشکیل دهد، روند آن نزولی است.

از سوی دیگر، برخی اوقات بازار روند مشخصی ندارد و به عبارتی در حال تثبیت قیمت است. با پرایس اکشن میتوانیم تشخیص دهیم که بازار در یک روند بوده یا در حال تثبیت است.

همانطور که در تصویر زیر میبینید، در یک بازار در حال تثبیت، سطوح حمایت و مقاومت در یک خط افقی قرار میگیرند و کف و سقفهای بالاتر یا پایینتری ایجاد نمیشود.

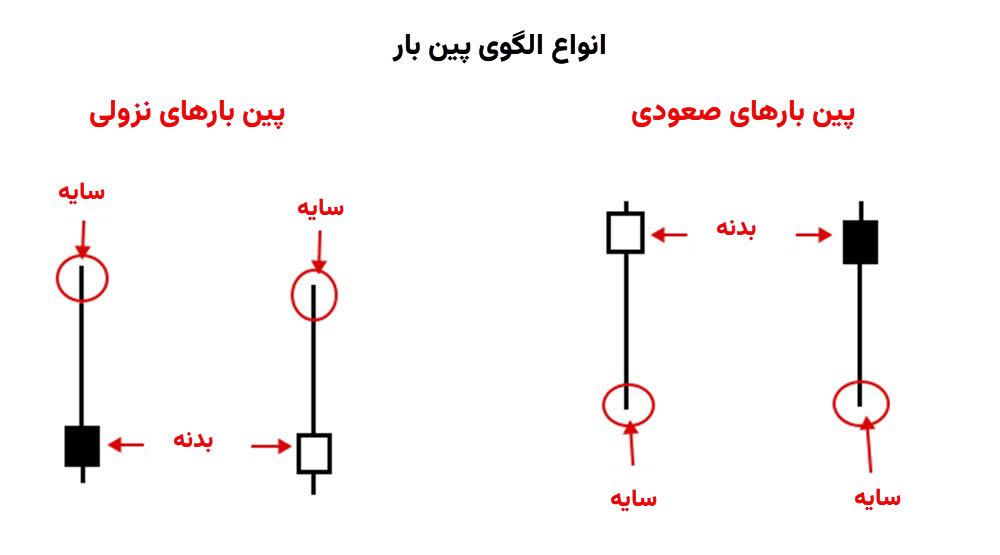

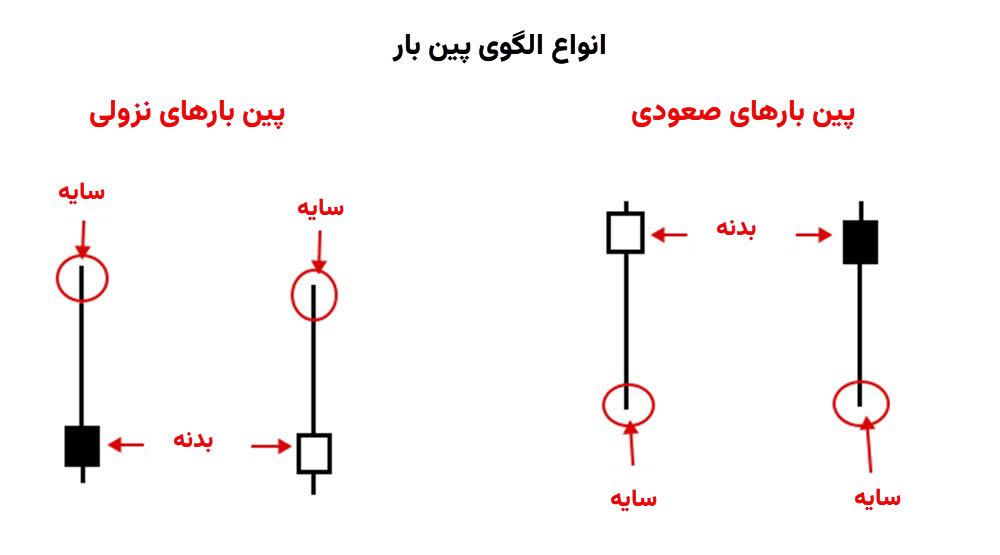

الگوی پین بار (Pin Bar)

الگوی پین بار از یک شمع یا کندل تشکیل شده است و نشاندهنده این است که بازار یک قیمت را پس زده و معکوس روند اتفاق میافتد. الگوی پین بار در بازارهای پر از روند و بازارهایی با محدوده قیمت عالی عمل میکند.

الگوی پین بار نشان می دهد که قیمت ممکن است برخلاف جهتی که فیتیله کندل نشان میدهد، حرکت کند. در تصویر زیر میتوانید شمایل الگوی پین بار صعودی (سمت راست) و پین بار نزولی (سمت چپ) را ببینید.

الگوی پین بار مانند یک شمع با یک فتیله بلند روی آن است. این کندل نشاندهنده یک معکوس و رد شدید یک قیمت است. فیتیله پین بار، محدوده قیمتی که بازار پس زده را نشان میدهد.

با مشاهده الگوی پین بار، فرض بر این است که قیمت به حرکت در جهت مخالف ادامه خواهد داد و معاملهگران از این اطلاعات برای تصمیمگیری در مورد باز کردن موقعیت خرید یا فروش در بازار استفاده میکنند. به عنوان مثال، اگر الگوی پین بار دارای فیتیله پایینی بلندتر باشد، تریدر میفهمد که قیمتهای پایینتر پس زده شده و ممکن است قیمت در شرف افزایش باشد.

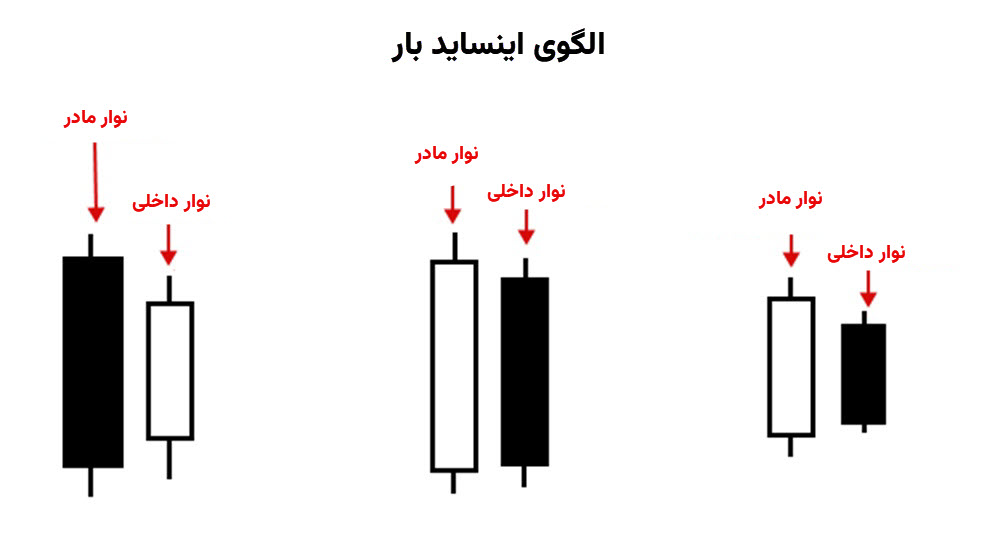

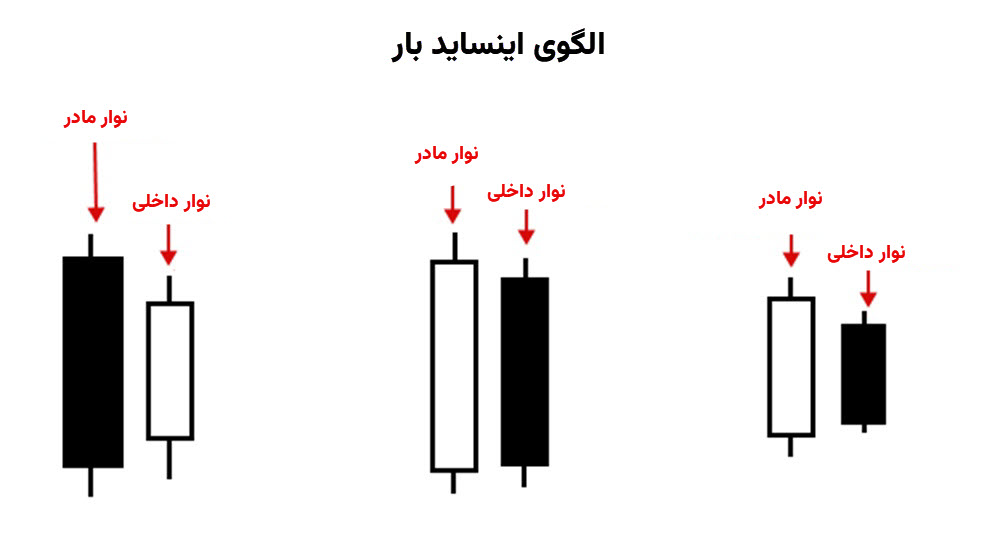

الگوی اینساید بار (Inside Bar)

الگوی اینساید بار یک الگوی دو میلهای است که در آن نوار داخلی کوچکتر از نوار بیرونی است. نوار داخلی در محدوده قیمت بالا و پایین نوار بیرونی (یا نوار مادر) قرار میگیرد. الگوی اینساید بار اغلب در لحظات تثبیت قیمت در بازار شکل میگیرند، اما گاهی نیز نشاندهنده یک روند معکوس هستند.

معاملهگران ماهر میتوانند این روند را در یک نگاه تشخیص دهند و بفهمند که الگوی اینساید بار نشانهدهنده تثبیت قیمت است یا روند معکوس. اندازه و موقعیت میله داخلی تعیین میکند که قیمت افزایش یا کاهش مییابد.

الگوی سر و شانه

همانطور که از نام آن پیداست، در الگوی سر و شانه (Head and Shoulders) قیمتها افزایش مییابند، کاهش مییابند، دوباره افزایش مییابند حتی بیشتر از دفعه قبل، دوباره کاهش مییابند و سپس قبل از یک صعود، تا حد متوسطی سقوط میکنند.

معامله در الگوی سر و شانه یکی از محبوبترین استراتژیهای معاملاتی پرایس اکشن است، زیرا انتخاب نقطه ورود (معمولاً درست بعد از شانه اول) و تعیین حد ضرر (پس از شانه دوم) نسبتاً آسان است. بدین ترتیب تریدرها میتوانند از یک صعود موقت سود ببرند.

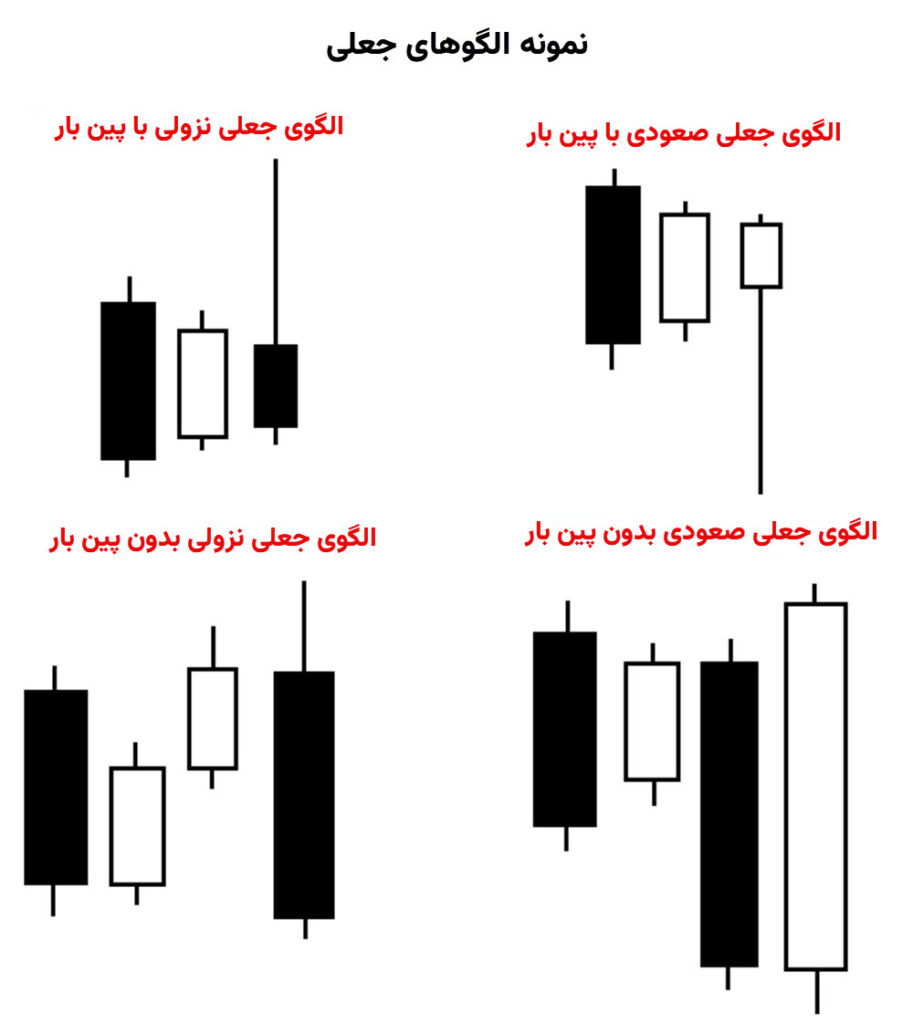

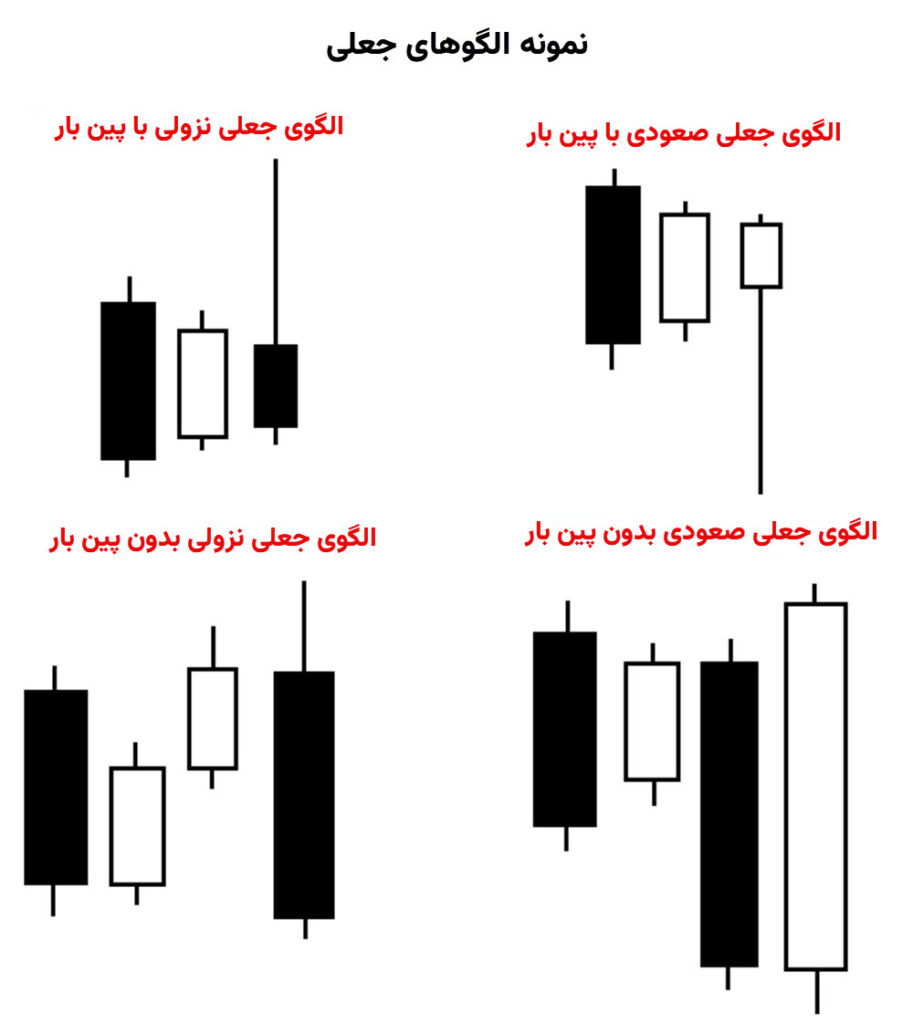

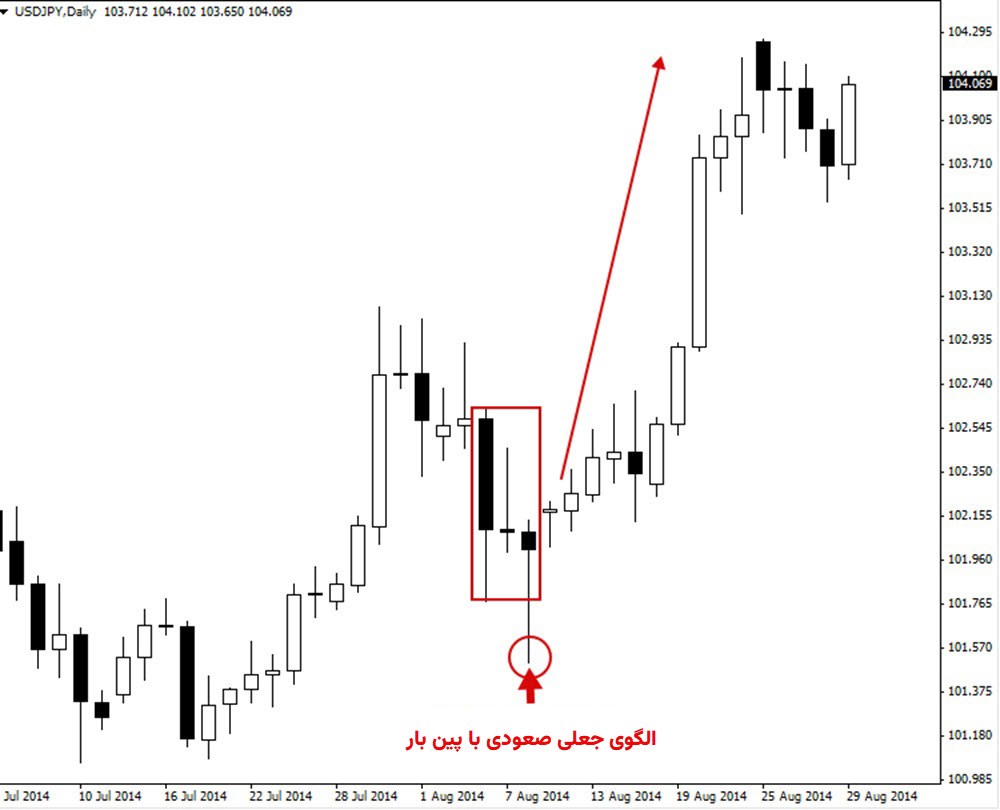

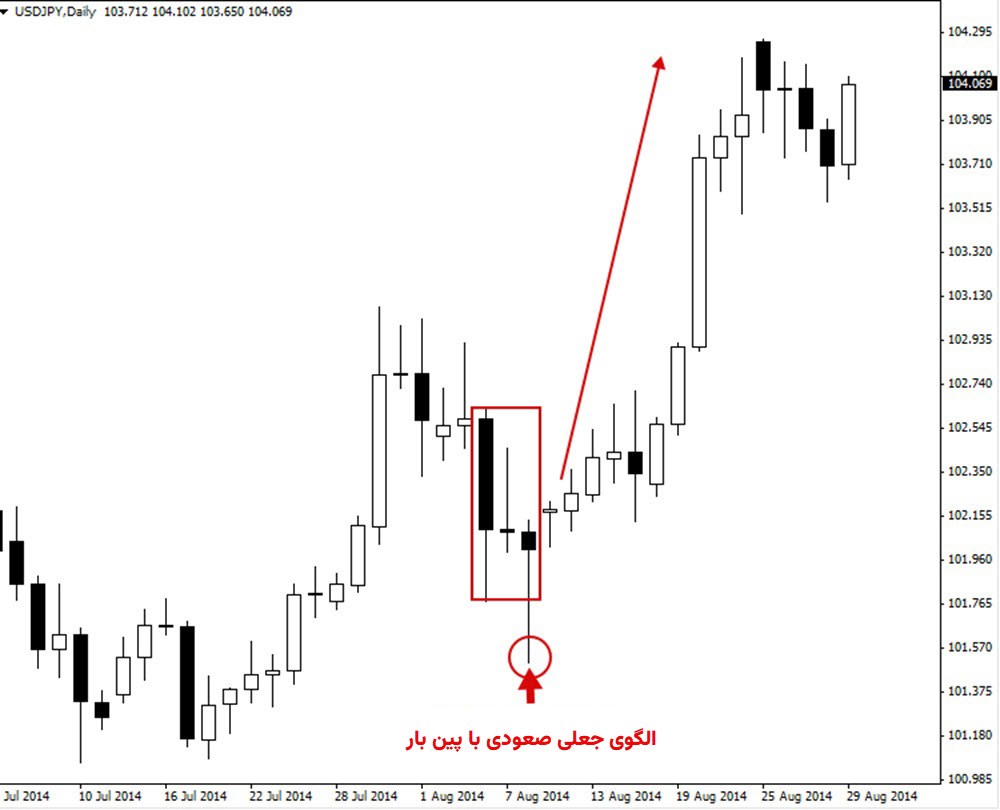

الگوی جعلی (Fakey Pattern)

الگوی جعلی شمال یک بریک اوت (Breakout) جعلی در یک الگوی اینساید بار است. در یک بریک اوت، قیمت یک دارایی بالاتر از سطح مقاومت یا پایینتر از سطح حمایت میرود. در یک بریک اوت جعلی، پس از شکستن مقاومت یا حمایت قیمت دوباره به روند اولیه خود بازمیگردد.

اگر یک الگوی اینساید بار برای مدت کوتاهی شکسته شود اما سپس به محدوده نوار مادر یا نوار داخلی برگشته و آنجا بسته شود، شما یک الگوی جعلی دارید. به این الگو “جعلی” میگویند چرا که ابتدابه نظر میرسد قیمت بازار در یک جهت شکسته میشود اما سپس در جهت مخالف باز میگردد و حرکت قیمت را در آن جهت آغاز میکند.

در تصویر پایین، ستون سمت راست دو نمونه از الگوی جعلی صعودی را دیده و در ستون سمت چپ دو نمونه از الگوی جعلی نزولی را میبینید. همچنین در ردیف بالا الگوهای جعلی در پین بار و در ستون پایین الگوهای جعلی بدون پین بار را میبینید.

چگونه از پرایس اکشن در معاملات خود استفاده کنیم؟

برای این که تبدیل به یک تریدر پرایس اکشن شوید، میتوانید کار خود را با یادگیری موارد زیر آغاز کنید:

- شناسایی روندها: ابتدا تعیین کنید که بازار در یک روند صعودی، نزولی یا در یک مرحله تثبیت قیمت قرار دارد. این امر استراتژی معاملاتی شما را مشخص میکند و به شما کمک میکند تصمیم بگیرید که آیا پوزیشن خرید (در یک روند صعودی) یا فروش (در یک روند نزولی) باز کنید، یا در یک محدوده قیمت معامله کنید.

- شناخت الگوها: یادگیری شناسایی الگوهای رایج نموداری میتواند حرکات بالقوه بازار را برای شما مشخص کند. به عنوان مثال، یک الگوی سر و شانه ممکن است نشاندهنده معکوس شدن روند باشد و سیگنالی برای خروج یا ورود به معاملات ارائه دهد.

- دقت به سطوح قیمت: به سطوح حمایت و مقاومت تاریخی ارز دیجیتال توجه کنید، زیرا این سطوح میتوانند نشاندهنده تغییرات قیمت در آینده باشند. شکست بالای مقاومت میتواند نشانه حرکت بالاتر باشد، در حالی که افت زیر سطح حمایت ممکن است نشاندهنده کاهش بیشتر قیمت باشد.

مثالهای ترید با استراتژی پرایس اکشن

بیایید چند نمونه واقعی معاملات با استراتژی پرایس اکشن را با هم بررسی کنیم. نمودار زیر یک الگوی جعلی نزولی با سیگنال فروش را به ما نشان میدهد. در این مثال، روند از قبل نزولی بوده، زیرا میتوانیم مسیر نزولی کلی را ببینیم که از سمت چپ بالای نمودار شروع میشود و با حرکت قیمت کاهش مییابد.

بنابراین، این سیگنال فروش الگوی جعلی مطابق با روند نزولی نمودار روزانه بوده که خوب است. معامله بر اساس روند به طور کلی به یک استراتژی پرایس اکشن شانس بیشتری برای کسب سود میدهد.

نمودار زیر نمونهای از ترکیب الگوی پین بار و الگوی جعلی صعودی را در یک بازار کلی صعودی نشان میدهد. به طور معمول، زمانی که یک بازار دارای یک سوگیری کوتاه مدت قوی است، به این معنی که اخیراً و به شدت در یک جهت حرکت کرده است، تریدر پرایس اکشن مطابق با آن حرکت کوتاه مدت معامله میکند.

در مثال بعدی، ما یک الگوی اینساید بار را میبینیم. این نمودار هم یک سیگنال اینساید بار معمولی و هم یک ترکیب اینساید بار و پین بار را نشان میدهد.

ترکیب اینساید بار و پین بار یعنی در یک الگوی اینساید بار، یک الگوی پین بار به جای نوار داخلی قرار گرفته است. این ستاپ در معاملات بازارهای پرطرفدار بسیار خوب عمل میکند.

در آخرین نمودار نمونهای از الگوی پین بار را میبینیم. به حرکتهای رو به بالا و بزرگی که به دنبال هر دو سیگنال خرید پین بار آمده توجه کنید. همچنین، توجه داشته باشید که چگونه این الگوهای پین بار هر دو دارای دمهای بلند در مقایسه با برخی از الگوهای دیگر در این نمودار هستند که ممکن است آنها را به عنوان پین بار تشخیص دهید.

الگوهای پین بار با دمهای بلند مانند این دو، که به وضوح از قیمت اطراف بیرون زدهاند، اغلب ستاپ بسیار خوبی برای معامله هستند.

چرا معامله با پرایس اکشن محبوبیت دارد؟

استراتژی پرایس اکشن برای معاملات کوتاه مدت تا میان مدت با سود محدود به جای سرمایهگذاریهای بلندمدت گزینه مناسبتری است.

اکثر معاملهگران بر این باورند که بازار از یک الگوی تصادفی پیروی میکند و هیچ راه روشن و منظمی برای تعریف یک استراتژی وجود ندارد که همیشه کارساز باشد. از این رو پرایس اکشن با ترکیب ابزارهای تحلیل تکنیکال با مطالعه تاریخچه اخیر قیمت محبوبیت زیادی پیدا کرده و میتوان از آن برای شناسایی فرصتهای معمالاتی مناسب بر اساس تفسیر خود معاملهگر استفاده کرد.

مزایای معاملات پرایس اکشن عبارتند از:

- انعطافپذیری استراتژی

- قابلیت استفاده از آن در بازارها و داراییهای مختلف

- استفاده آسان با هر نرم افزار معاملاتی، برنامههای کاربردی و پورتالهای تجاری

- امکان بک تست گرفتن آسان هر استراتژی بر روی دادههای گذشته

- تقویت احساس مسئولیت تریدر، زیرا استراتژی پرایس اکشن به آنها اجازه میدهد تا به جای پیروی کورکورانه از مجموعهای از قوانین، در مورد اقدامات خود تصمیم بگیرند و از تفسیرهای خود استفاده کنند.

محدودیتهای استراتژی پرایس اکشن

در استراتژی پرایس اکشن، معاملهگران مختلف ممکن است نمودار یا تاریخچه قیمت یکسانی را متفاوت تفسیر کنند که منجر به تصمیمات معاملاتی متفاوتی میشود. این امر میتواند تشخیص درست یا غلط بودن استراتژی را سخت کند و نیاز به تجربه داشته باشد.

یکی دیگر از محدودیتهای معاملات پرایس اکشن این است که تغییرات قیمت گذشته همیشه پیشبینیکننده معتبری برای نتایج آینده نیست. در نتیجه، تحلیلگران تکنیکال باید طیف وسیعی از ابزارها را برای تایید نتایج خود به کار گیرند و در صورت نادرست بودن پیشبینیهایشان، آماده خروج سریع از معاملات باشند.

اهمیت حجم معاملات در پرایس اکشن

حجم معاملات (Trading Volume) بینش مفیدی در مورد فشار فروش یا خرید روی هر ارز دیجیتال مانند بیت کوین (BTC) و نقدینگی بازار ارائه میدهد.

حجم معاملات بالاتر به معنای فشار خرید خوب است و نشنا میدهد افراد میخواهند آن دارایی را بخرند. حجم معاملات کم به معنای فشار یا علاقه کم خرید است که اساساً نشاندهنده عدم اطمینان در بازار است.

اندیکاتورهای حجم معاملات ابزارهای مهمی در استراتژیهای پرایس اکشن هستند که بینشهای ارزشمندی در مورد احساسات بازار، نقدینگی و تغییر روند بالقوه ارائه میدهند. در اینجا نحوه استفاده متداول آنها آمده است:

تأیید جهت روند

افزایش حجم، افزایش قیمت: هنگامی که قیمت بالا میرود و حجم معاملات افزایش مییابد، فشار خرید قوی را نشان میدهد که روند صعودی را تأیید میکند.

کاهش حجم، کاهش قیمت: اگر قیمت پایین بیاید و حجم معاملات کاهش یابد، نشاندهنده فشار ضعیف فروش است که روند نزولی را تقویت میکند.

انقباض حجم: کاهش حجم معاملات در حالی که قیمت نسبتاً ثابت باقی میماند میتواند نشاندهنده یک دوره معکوس روند بالقوه یا دوره تثبیت باشد.

شناسایی واگراییها

واگرایی صعودی: زمانی که قیمت به یک کمینه جدید میرسد اما حجم معاملات به کمینه جدید نمیرسد، نشاندهنده یک واگرایی صعودی بالقوه است. این نشان میدهد که فروشندگان ممکن است علاقه خود را از دست بدهند و تغییر قیمت قریب الوقوع باشد.

واگرایی نزولی: زمانی که قیمت به یک بیشینه جدید میرسد اما حجم معاملات به بیشینه جدید نمیرسد، نشاندهنده یک واگرایی نزولی بالقوه است. این نشان میدهد که خریداران ممکن است علاقه خود را از دست بدهند و تغییر قیمت قریبالوقوع باشد.

تشخیص شکست یا بریک اوت کاذب

کمبود حجم: اگر یک قیمت از الگوی تثبیت خارج شود، اما حجم معاملات پایین بماند، ممکن است یک شکست یا بریک اوت کاذب باشد. کمبود حجم نشان میدهد که شکست ممکن است پشتیبانی کافی برای حفظ روند جدید نداشته باشد.

افزایش حجم: افزایش ناگهانی حجم معاملات در حین شکست میتواند صحت حرکت را تایید کند. این نشان میدهد که تعداد قابل توجهی از فعالان بازار در این روند مشارکت دارند و احتمال ادامه آن را افزایش میدهد.

اندازهگیری نقدینگی

حجم بالا: حجم معاملات بالا نشاندهنده نقدینگی کافی است و ورود و خروج از موقعیتها را بدون تاثیر قابل توجهی بر قیمت آسانتر میکند.

حجم کم: حجم کم معاملات میتواند منجر به اسپرد (Spread) گستردهتر و افزایش لغزش در قیمت شود و اجرای موثر معاملات را چالشبرانگیزتر کند.

شناسایی سطوح حمایت و مقاومت

انباشت حجم: افزایش قابل توجه در حجم معاملات در سطح حمایت میتواند نشاندهنده علاقه خرید قوی باشد که نشان میدهد احتمال شکستن قیمت به زیر آن سطح بعید است.

توزیع حجم: افزایش قابل توجه حجم معاملات در سطح مقاومت میتواند نشاندهنده فشار فروش قوی باشد که نشان میدهد احتمال شکستن قیمت بالاتر از آن سطح بعید است.

اندیکاتورهای محبوب حجم معاملات

- میلههای حجمی: میلههای سادهای که حجم معاملات را برای هر دوره زمانی نشان میدهند.

- اندیکاتور OBV: فشار خرید و فروش را بر اساس حجم اندازهگیری میکند.

- شاخص انباشت/توزیع (ADI): جریان پول را به داخل یا خارج از یک ارز دیجیتال اندازهگیری میکند.

- اندیکاتور CMF: قدرت جریان پول به داخل یا خارج از بازار یک ارز دیجیتال را اندازهگیری میکند.

جمعبندی

پرایس اکشن یک استراتژی معاملاتی است که از حرکات قیمت بازار یک ارز دیجیتال یا دارایی دیگر برای پیشبینی حرکات آتی بازار استفاده میکند.

معاملهگران پرایس اکشن به دنبال سیگنالهایی هستند که نشاندهنده ظهور یک روند است. برخلاف تحلیل تکنیکال، معاملات پرایس اکشن بر قیمت واقعی تمرکز دارد نه میانگینهای متحرک (MA).

معاملهگران میتوانند از روشهای مختلف پرایس اکشن برای پیشبینی حرکات بازار و کسب سود کوتاه مدت استفاده کنند. همچنین میتوانند با تایید گرفتن از اندیکاتورها، از نتایج خود مطمئن شوند. البته معمولاً دو تریدر که از پرایس اکشن برای تحلیل یک نمودار استفاده میکنند، به نتایج مشابهی نمیرسند.

پرسشهای متداول

استراتژی پرایس اکشن یک روش تحلیل تکنیکال است که به جای اتکا به اندیکاتورها یا تحلیل بنیادی، بر تفسیر حرکات قیمت در نمودار تمرکز دارد. معاملهگران پرایس اکشن، الگوهای قیمت، کندلها و سطوح حمایت و مقاومت را برای تصمیمگیری آگاهانه در معاملات خود بررسی میکنند.

عناصر کلیدی معاملات پرایس اکشن عبارتند از نمودارهای کندل استیک، سطوح حمایت و مقاومت، الگوهای نموداری و تحلیل حجم معاملات. لازم است پیش از شروع معاملات با پرایس اکشن، درباره این عناصر کلیدی اطلاعات کسب کنید.

بله، معاملات پرایس اکشن میتواند با استراتژیهای دیگر مانند تحلیل بنیادی، اندیکاتورهای تکنیکال یا معاملات الگوریتمی ترکیب شود. این کار میتواند رویکرد جامعتری برای معاملات به شما ارائه دهد.

نوبیتکس