اعمال تعرفههای سنگین از طرف ترامپ شوک بزرگی را به بازارهای مالی وارد کرد و بسیاری از شاخصهای اقتصادی سقوط سنگینی را تجربه کردند. بازار ارز دیجیتال نیز مستثنی نبود و تقریبا در تمام حوزههای این بازار شاهد ریزش قیمتها بودیم. در این مقاله با مجله نوبیتکس همراه باشید تا گزارش هفته ۱۴ام گلسنود را باهم بررسی کنیم.

خلاصه مطلب

- با اعمال تعرفههای سنگین توسط رئیس جمهور آمریکا، تقریبا تمام بازارهای مالی دچار بحران شدند و بسیاری از این بازارها به بدترین وضعیت خود از مارس ۲۰۲۰ تا به الان رسیدند.

- سرمایه ورودی به ارزهای دیجیتال برتر تقریبا نصف شده و نقدینگی در این بازار بهشدت کاهش یافته است.

- با این حال هر چه ریزش قیمتها عمیقتر میشود، فروش در ضرر در بازارهای بیت کوین و اتریوم نیز کمتر میشود. این نشان میدهد که در کوتاهمدت، فشار فروش تقریبا رو به پایان است.

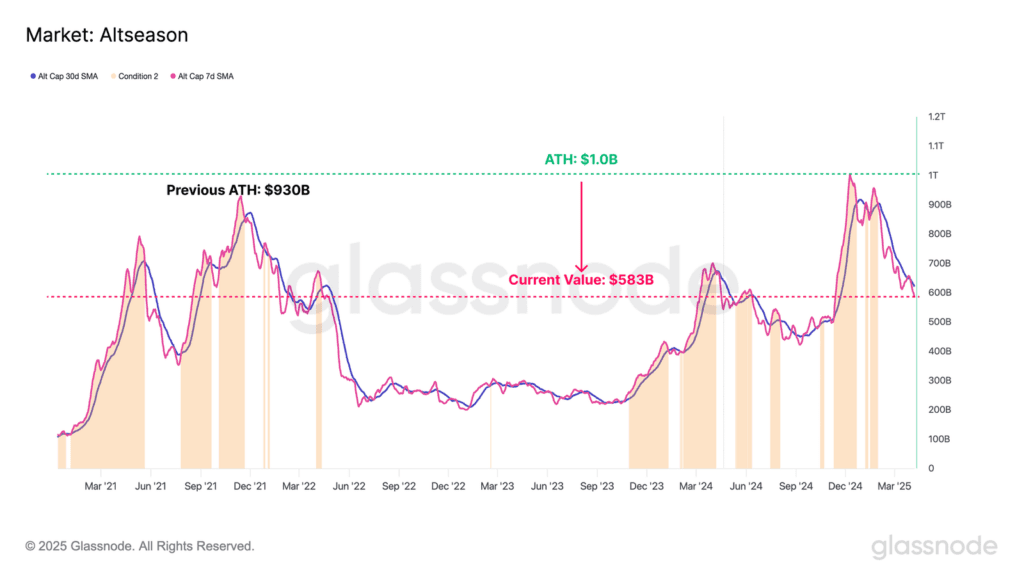

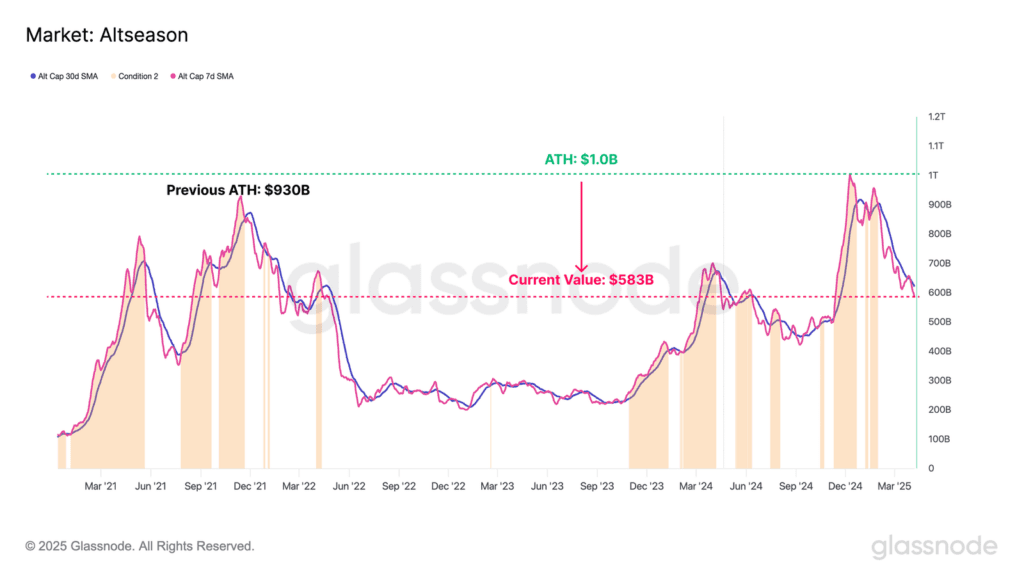

- در پی سقوط گسترده بازار ارز دیجیتال، ارزش بازار آلت کوینها که در دسامبر ۲۰۲۴ بیش از ۱ تریلیون دلار بود در حال حاضر به ۵۸۳ میلیارد دلار رسیده است.

- ترکیب شاخصهای تکنیکال و دادههای آنچین بیت کوین نشان میدهد که سطح ۹۳ هزار دلار محدوده بسیار مهمی برای بیت کوین است و برای تداوم روند صعودی، بیت کوین باید به این سطح برسد. از طرف دیگر، در صورت کاهش بیشتر قیمتها، محدوده ۶۵ تا ۷۱ هزار دلار حمایت بسیار مهمی است که باید حفظ شود.

فهرست عناوین

سقوط عمیق بازار ارز دیجیتال

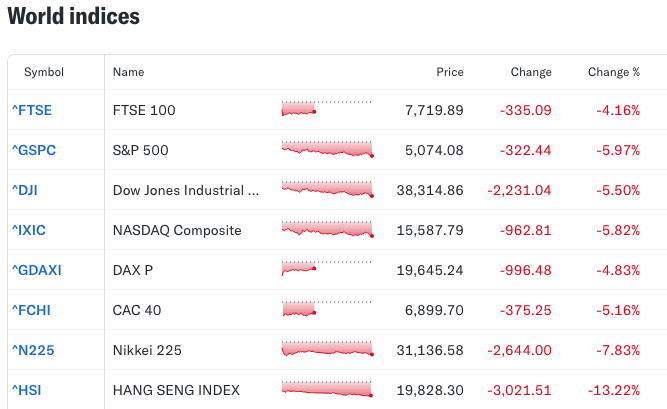

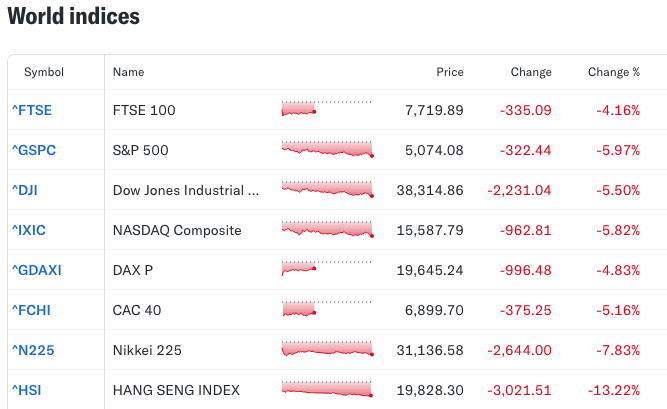

در پی اعمال تعرفههای سنگین از طرف ترامپ، شوک بزرگی به بازارهای مالی وارد شد و بسیاری از شاخصهای اقتصادی سقوط سنگینی را تجربه کردند. سیاستهای دولت آمریکا بیشتر در راستای کاهش قدرت دلار، کاهش نرخ بهره، کاهش قیمت نفت و کاهش هزینههای مالی است. مجموع این عوامل میتواند باعث کاهش نقدینگی کل و رکود در بازارهای مالی و اقتصاد آمریکا شود.

عدم قطعیت و شبهاتی که در نتیجه جنگ تعرفهها به وجود آمده است، باعث شکلگیری رفتار ریسکگریزی در میان سرمایهگذاران شده است و تقریبا در تمام بازارهای مالی، سرمایهگذاران دست به فروش گسترده زدهاند. بسیاری از بازارهای مالی به بدترین وضعیت خود از مارس ۲۰۲۰ تا به الان رسیدهاند.

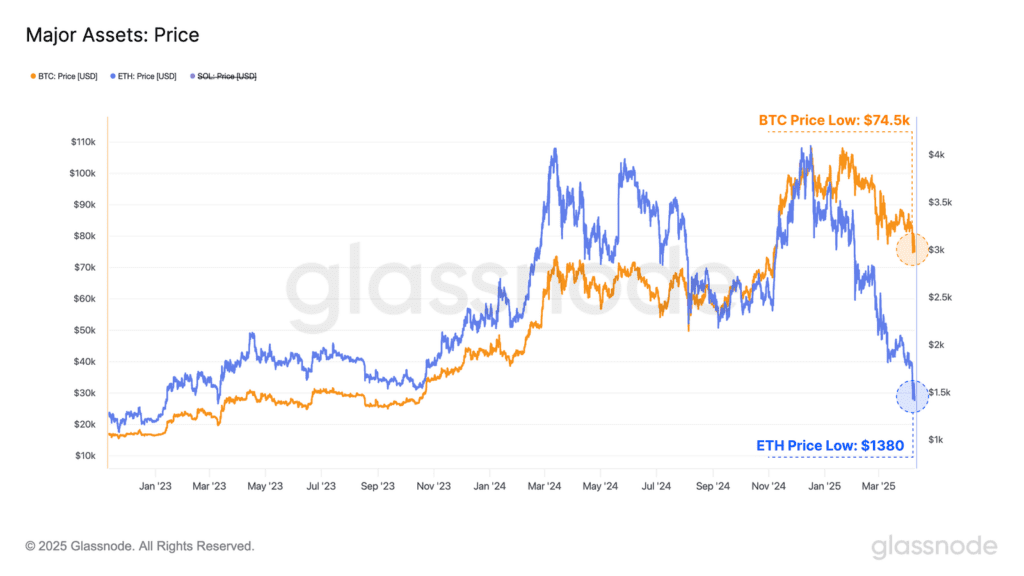

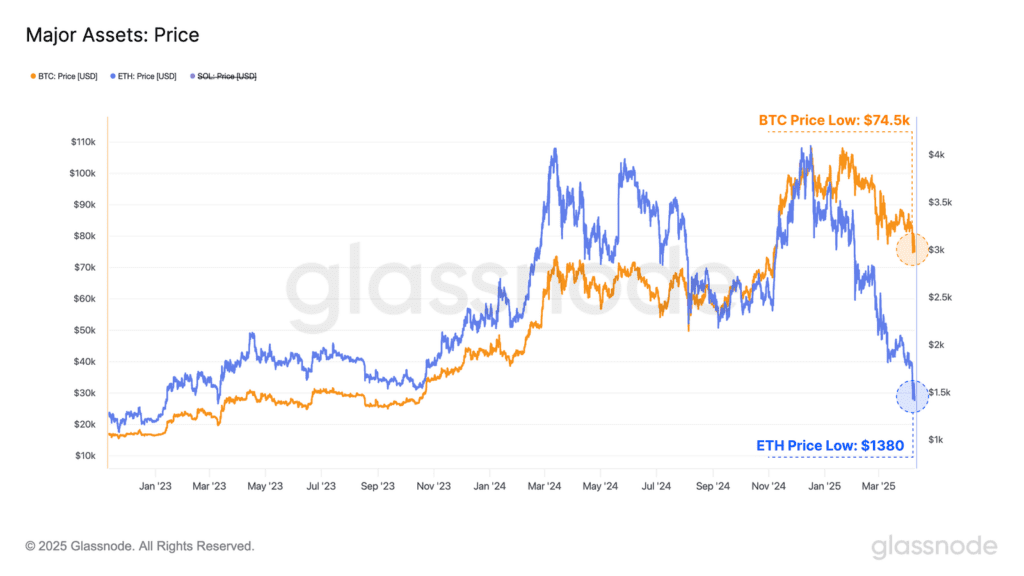

بازار ارز دیجیتال که شدیدا نسبت به تغییرات نقدینگی جهانی حساس است، از این سقوط گسترده در امان نماند و قیمت بسیاری از رمزارزها ریزشهای درصدی دورقمی را متحمل شدند.

قیمت بیت کوین، رهبر بازار ارز دیجیتال، از ۸۳.۵ هزار دلار به ۷۴.۶ هزار دلار سقوط کرد و ارزش بازار آن بهاندازه ۱۵۰ میلیارد دلار کاهش یافت. اتریوم بهعنوان دومین ارز دیجیتال برتر از نظر ارزش بازار سقوط شدیدتری را نسبت به بیت کوین تجربه کرد. قیمت اتریوم از ۱,۸۰۰ دلار به ۱,۳۸۰ دلار سقوط کرد و ارزش بازار آن بهاندازه ۴۰ میلیون دلار کاهش یافت.

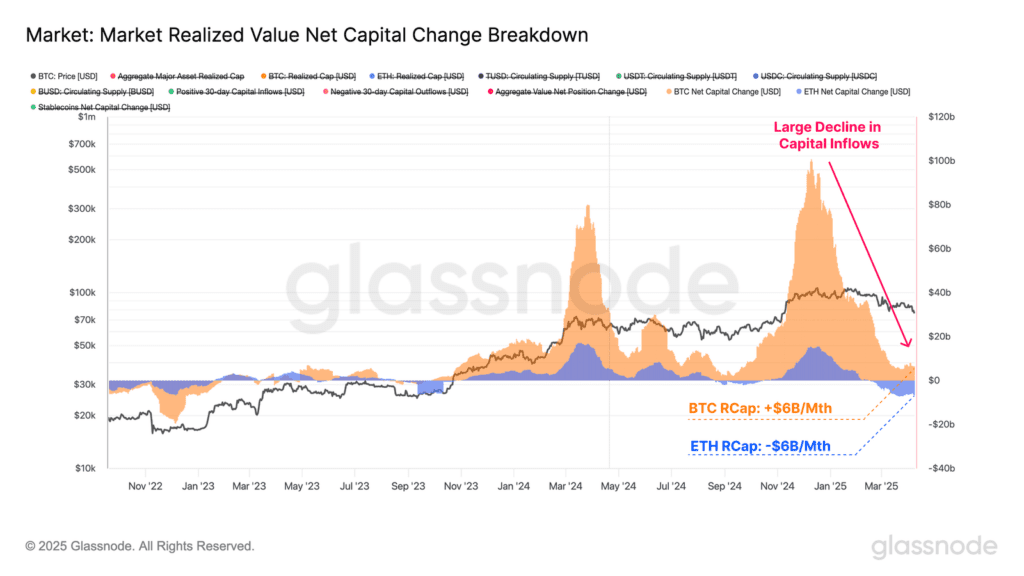

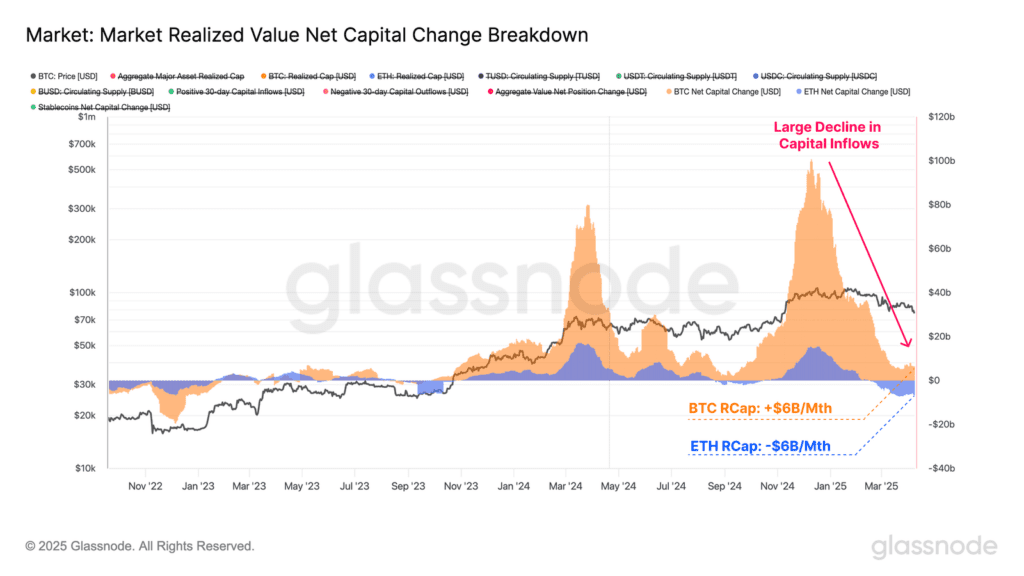

از آغاز سال ۲۰۲۵، سرمایه ورودی به بیت کوین و اتریوم بهطور قابل توجهی کاهش یافته است. این مسئله در شاخص ۳۰روزه ارزش بازار تحققیافته بیت کوین و اتریوم (که تغییرات خالص سرمایه ورودی به این بازارها را نشان میدهد) کاملا مشهود است:

- اوج نرخ سرمایه ورودی به بیت کوین ۱۰۰+ میلیارد دلار در ماه بود که الان به ۶+ میلیارد دلار در ماه رسیده است.

- اوج نرخ سرمایه ورودی به اتریوم ۱۵.۵+ میلیارد دلار در ماه بود که الان به ۶- میلیارد دلار در ماه رسیده است.

خالص سرمایه ورودی به بازار بیت کوین تقریبا نصف شده است و سرمایه ورودی کافی وجود ندارد تا به رشد قیمت بیت کوین کمک کند. سرمایه خروجی از بازار اتریوم در نتیجه ETHهایی است که در قیمتهای بالا خریداری شده و در قیمت پایینتر در ضرر فروخته شدهاند. این نشان میدهد که سقوط بازار اتریوم نسبت به بیت کوین شدیدتر بوده است و قیمت اتریوم بیشتر ریزش کرده است.

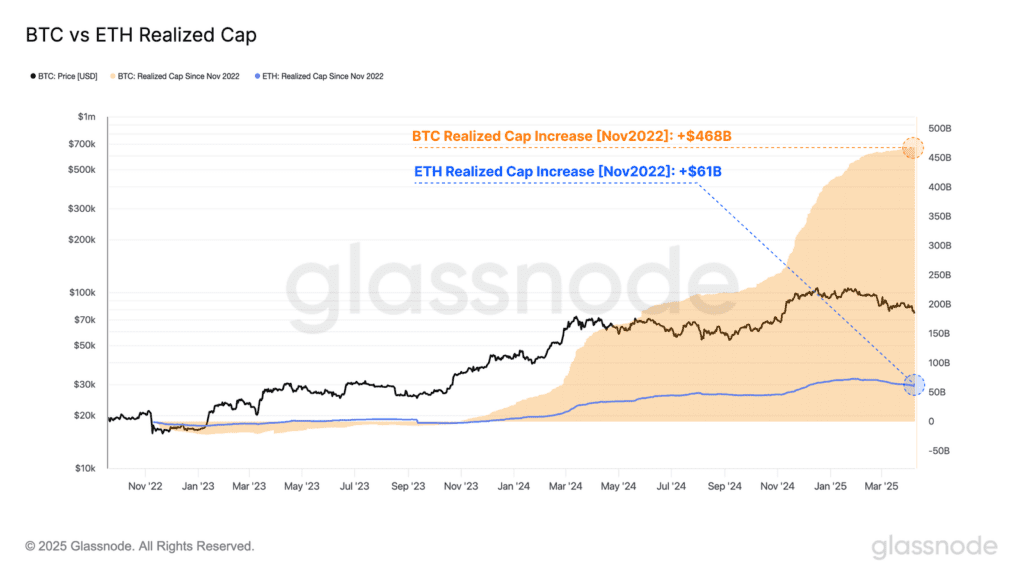

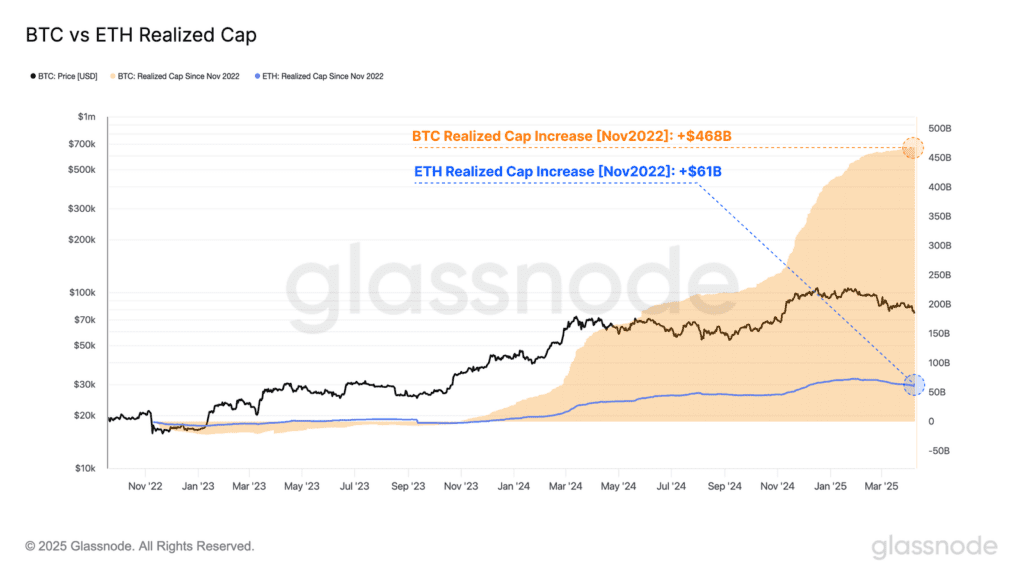

اگر تغییرات کل ارزش بازار تحققیافته بیت کوین و اتریوم را از زمان ورشکستگی صرافی FTX (در اواخر سال ۲۰۲۲) تا الان در نظر بگیریم، میتوانیم حجم سرمایه جذبشده توسط این دو ارز دیجیتال از اول چرخه فعلی را حساب کنیم:

- در این مدت ارزش بازار تحققیافته بیت کوین از ۴۰۲ میلیارد دلار به ۸۷۰ میلیارد دلار رسیده است؛ یعنی ۴۶۸ میلیارد دلار به آن اضافه شده است (۱۱۷٪+).

- در این مدت ارزش بازار تحققیافته اتریوم از ۱۸۳ میلیارد دلار به ۲۴۴ میلیارد دلار رسیده است؛ یعنی ۶۱ میلیارد دلار به آن اضافه شده است (۳۲٪+).

این تفاوت بزرگ در سرمایه جذبشده توسط بیت کوین و اتریوم در واقع عامل اصلی تفاوت عملکرد قیمت این دو ارز دیجیتال در سال ۲۰۲۳ است. در سایکل فعلی، اتریوم تقاضا و سرمایه ورودی بسیار کمی داشته است و به همین دلیل عملکرد قیمتی ضعیفی از خود نشان داده و نتوانسته است به رکورد تاریخی جدیدی برسد. برخلاف اتریوم، بیت کوین توانست در ماه دسامبر از سطح مهم ۱۰۰ هزار دلار عبور کند.

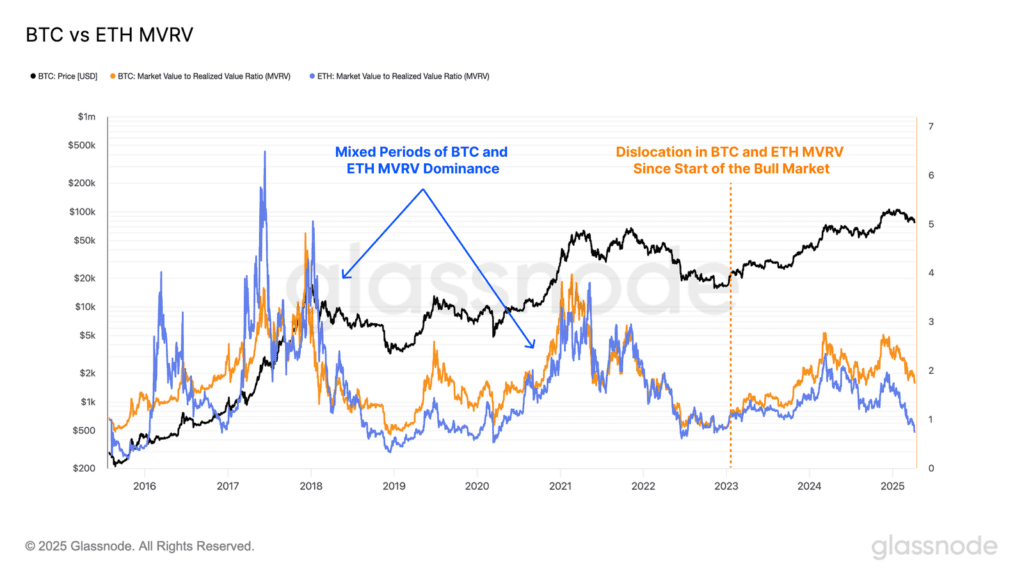

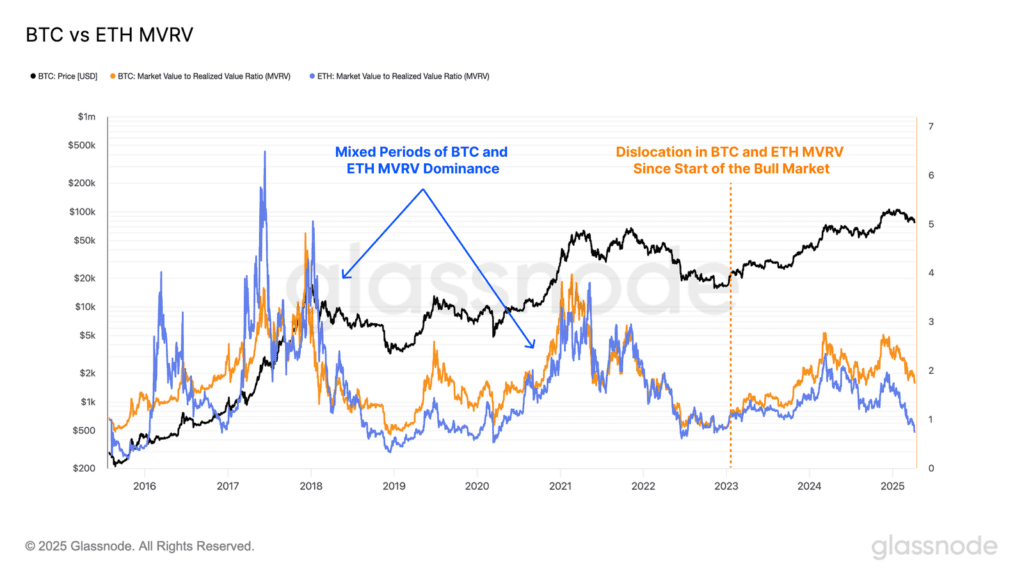

شاخص نسبت MVRV (نسبت ارزش بازار به ارزش بازار تحققیافته) نسبت قیمت اسپات به قیمت تحققیافته ارزهای دیجیتال را نشان میدهد و در اصل سود تحققنیافته ارزها را اندازه میگیرد. مقادیر بالای عدد ۱ در این شاخص نشاندهنده سود تحققنیافته و مقادیر زیر عدد ۱ نشاندهنده ضرر تحققنیافته در بازار است.

اگر شاخص نسبت MVRV بیت کوین و اتریوم را از اول بازار صعودی (ژانویه ۲۰۲۳) تا الان باهم مقایسه کنیم، متوجه میشویم که بین این شاخصها نیز یک واگرایی یا تفاوت قابل توجه شکل گرفته است. در این مدت، سود تحققنیافته سرمایهگذاران بیت کوین بسیار بیشتر از سود تحققنیافته سرمایهگذاران اتریوم بوده است. ضمنا، شاخص MVRV اتریوم از ماه مارس به بعد به زیر سطح ۱ (ضرر تحققنیافته) رسیده است.

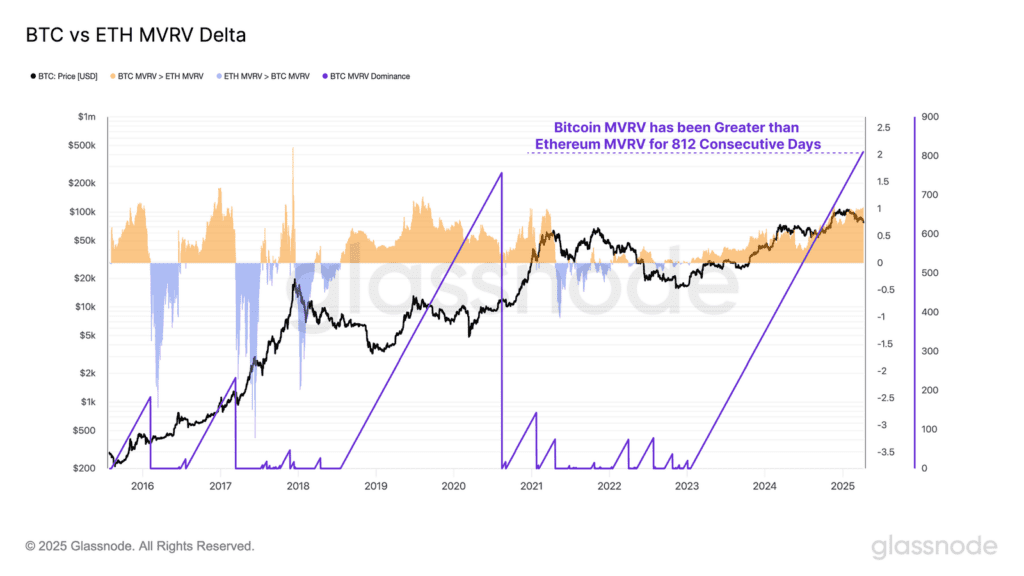

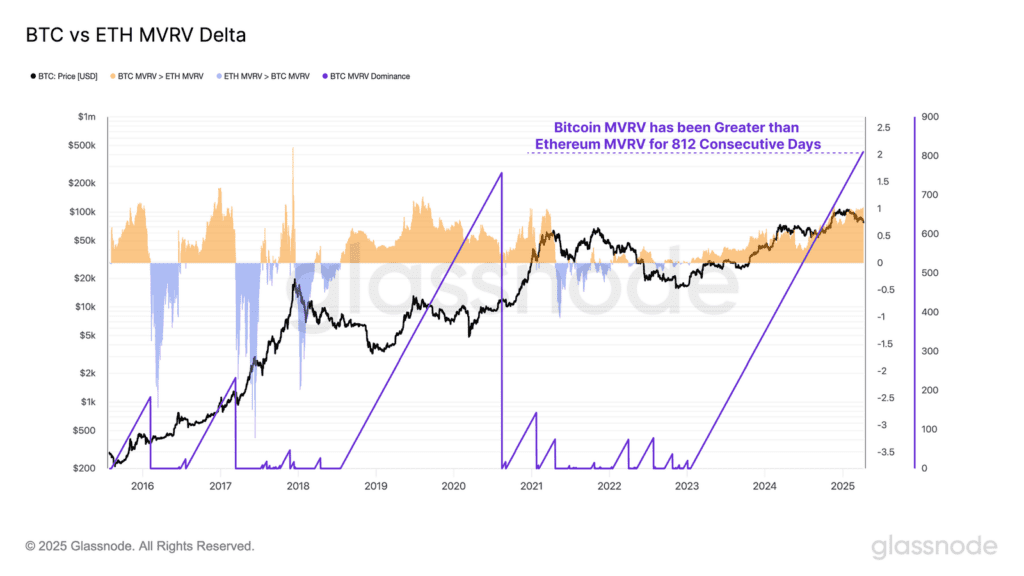

اگر تفاوت شاخصهای MVRV بیت کوین و اتریوم را حساب کنیم، مشخص میشود که در چه بازههایی میانگین سود تحققنیافته (سود روی کاغذ) هولدرهای بیت کوین نسبت به اتریوم بیشتر (یا کمتر) بوده است:

- اعداد مثبت و بالای صفر در نمودار مقایسه MVRVها نشاندهنده این است که بهطور میانگین، سرمایهگذاران بیت کوین در مقایسه با سرمایهگذاران اتریوم سود تحققنیافته بیشتری را در اختیار دارند.

- اعداد منفی در این نمودار نشاندهنده این است که سود تحققنیافته سرمایهگذاران اتریوم در مقایسه با سود تحققنیافته سرمایهگذاران بیت کوین بیشتر است.

همانطور که بالاتر به این نتیجه رسیدیم، از اول چرخه صعودی تا الان میانگین سود تحققنیافته سرمایهگذاران بیت کوین نسبت به سود تحققنیافته سرمایهگذاران اتریوم بیشتر است. برتری بیت کوین (از نظر سود تحققنیافته) بهمدت ۸۱۲ روز متوالی ادامه داشته است و بزرگترین رکورد این شاخص محسوب میشود.

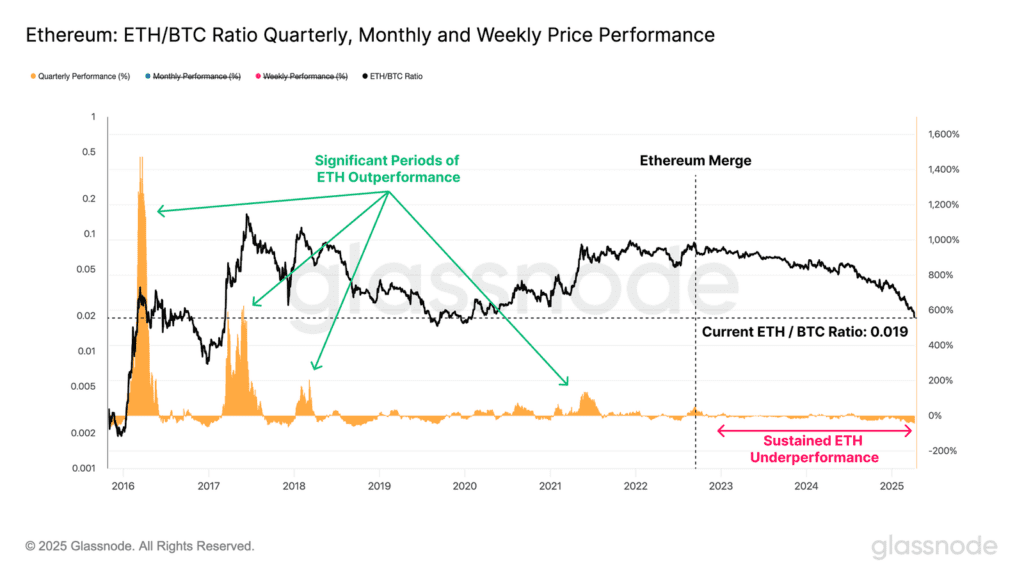

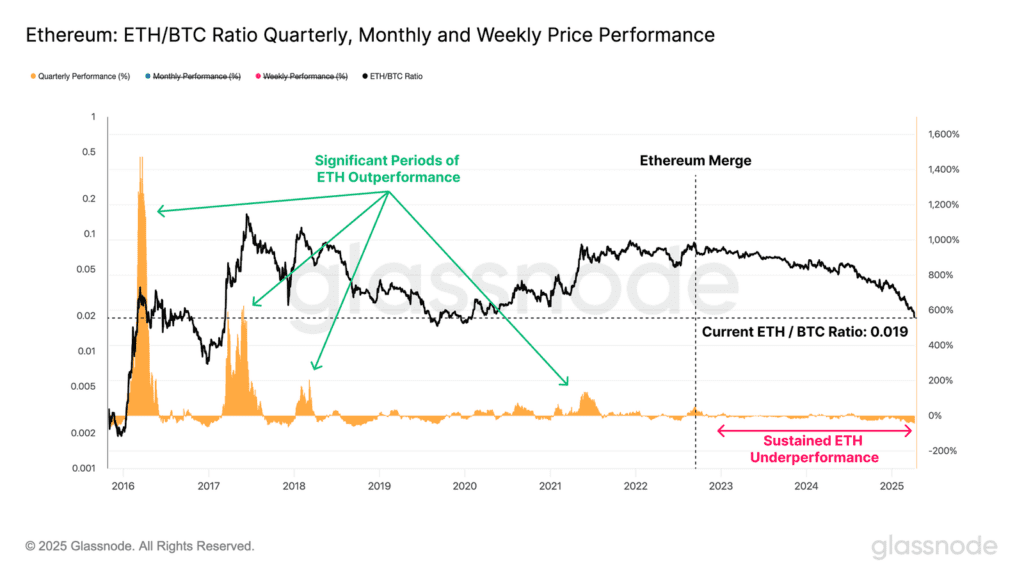

همانطور که قبلا گفتیم، عملکرد ضعیف اتریوم در چرخه فعلی ناشی از کمبود تقاضا از سمت سرمایهگذاران است. اگر تغییرات قیمتی جفتارز ETH/BTC را بررسی کنیم، بهتر به واگرایی شکل گرفته بین این دو ارز دیجیتال پی میبریم.

اگر تغییرات جفتارز ETH/BTC را از آپدیت مرج (Merge) در سپتامبر ۲۰۲۰ تا الان زیر نظر بگیریم، متوجه میشویم که ارزش این جفتارز بیش از ۷۵٪ سقوط کرده و از ۰.۰۸۰ به ۰.۰۱۹۶ رسیده است. از ژانویه ۲۰۲۰ تا الان، این کمترین مقداری است که برای جفتارز ETH/BTC ثبت شده است و تنها در ۵۰۰ روز از ۳۵۳۱ روز معاملاتی، ارزش این جفتارز بیشتر از این مقدار بوده است.

علاوه بر این، در طول چرخه صعودی فعلی اتریوم هیچوقت نتوانسته است از بیت کوین پیشی بگیرد (Outperform). این یکی از ویژگیهای منحصربهفرد چرخه فعلی بیت کوین است و بر این مسئله تاکید دارد که الگوهای رشد این چرخه با الگوهای چرخههای قبل (که سرمایهگذاران به آنها عادت کردهاند) متفاوت است.

ارزیابی ضرر سرمایهگذاران

در اصلاحهای شدید مثل ریزش هفته اخیر، بسیار مهم است که رفتار سرمایهگذاران را زیر نظر بگیریم؛ چون بازارهای نزولی زمانی آغاز میشود که ضرر و ترس سرمایهگذاران شدیدا افزایش پیدا کند.

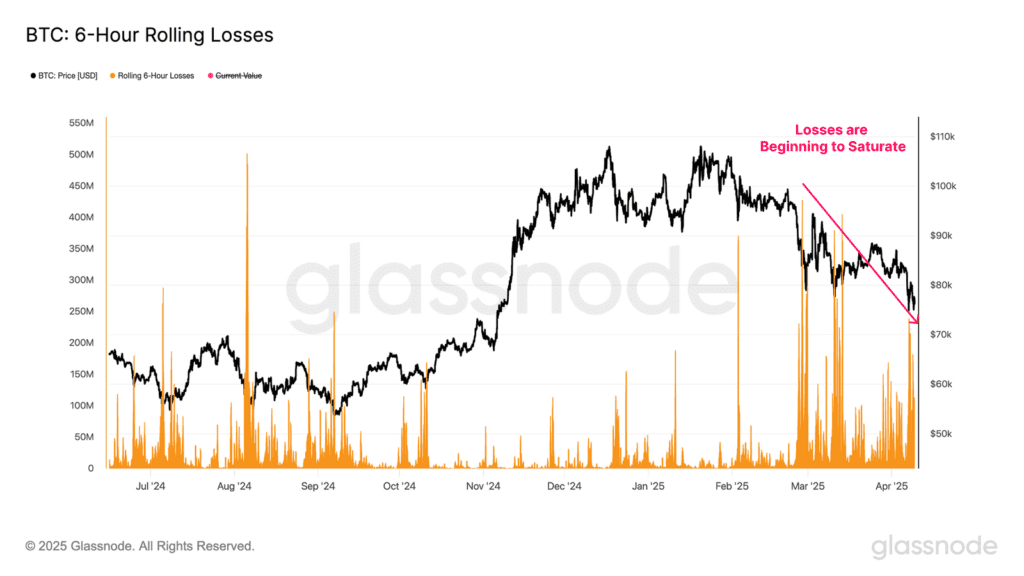

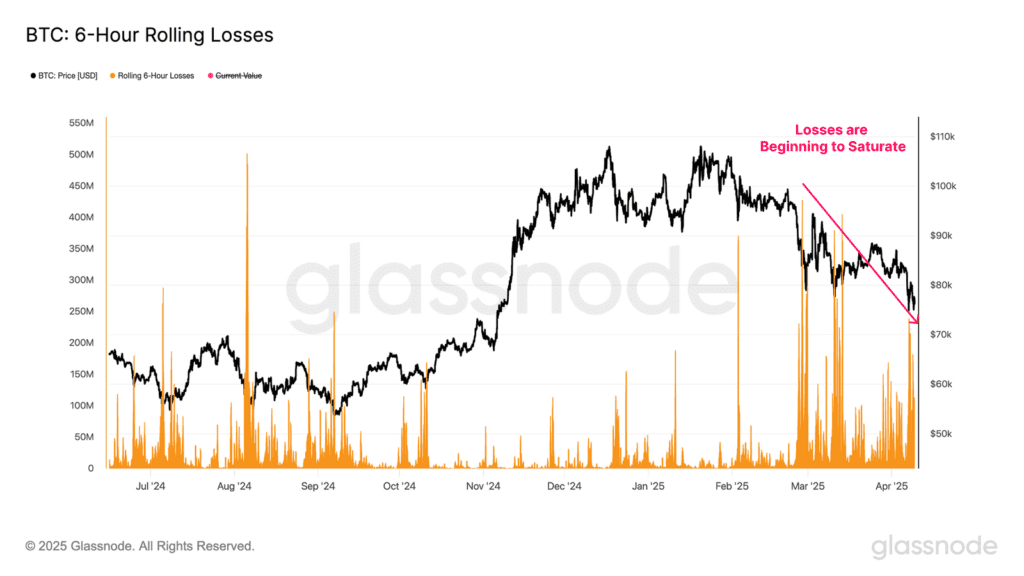

اگر ضرر تحققیافته بازار بیت کوین را در بازه ۶ساعته بررسی کنیم، رفتار سرمایهگذاران در دورههای بحران و رکود را بهتر درک میکنیم. در بازه ۶ساعته، اوج ضرر تحققیافته بازار بیت کوین ۲۴۰ میلیون دلار بوده است. این حجم از ضرر تحققیافته تقریبا با ضرر تحققیافته اصلاحهای بزرگ قبلی بیت کوین برابر است.

با این حال، نمودار ضرر تحققیافته نشان میدهد که با کاهش قیمت بیت کوین ضرر تحققیافته آن نیز کاهش یافته است. میتوان به این نتیجه رسید که در کوتاهمدت، فشار فروش از سرمایهگذاران کاهش یافته و تقریبا رو به پایان است.

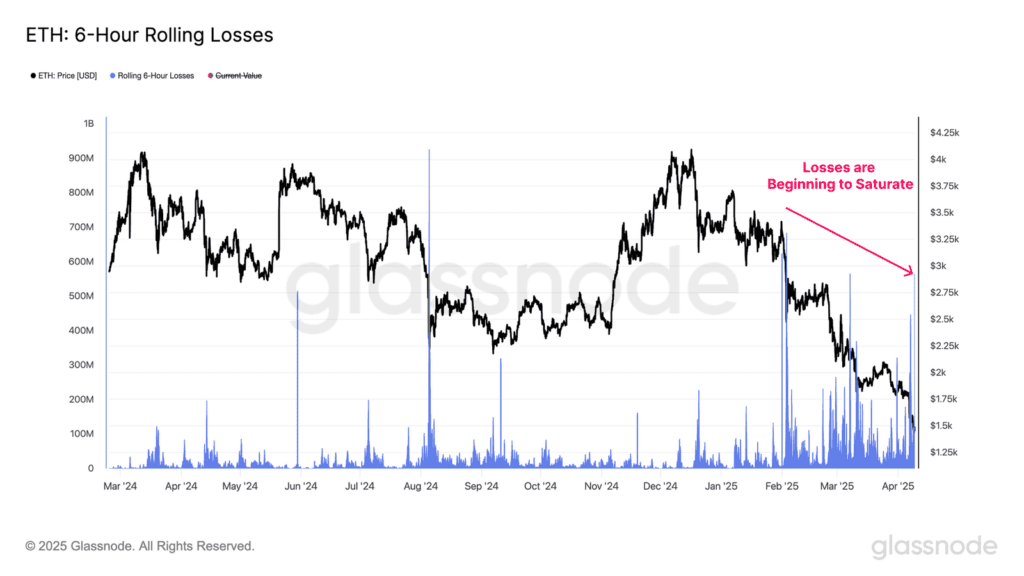

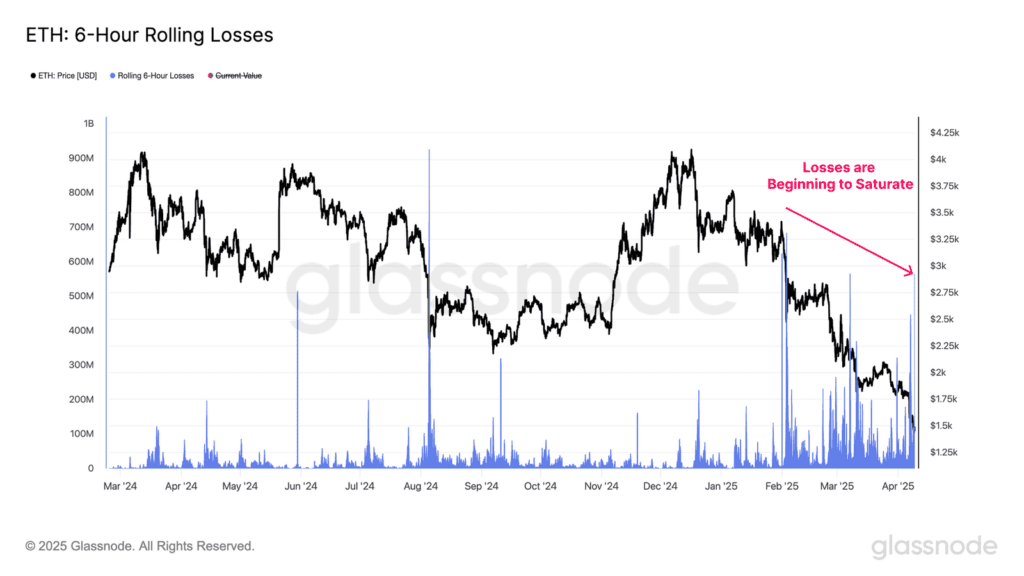

در مورد اتریوم نیز الگوی مشابهی اتفاق افتاده است. در ریزش اخیر، ضرر نقدشده سرمایهگذاران اتریوم به اوج ۵۶۴ میلیون دلار رسیده است. در نتیجه از آغاز بازار صعودی (ژانویه ۲۰۲۳) تا الان، ریزش اخیر یکی از بزرگترین رویدادهای فروش در ضرر برای اتریوم بوده است.

با ریزش بیشتر قیمتها، ضرر تحققیافته بیت کوین و اتریوم نیز در حال کاهش است و این نشان میدهد که سرمایهگذاران خود را با محدودههای قیمتی پایینتر این دو ارز دیجیتال وفق دادهاند.

کاهش نقدینگی در سرتاسر بازار

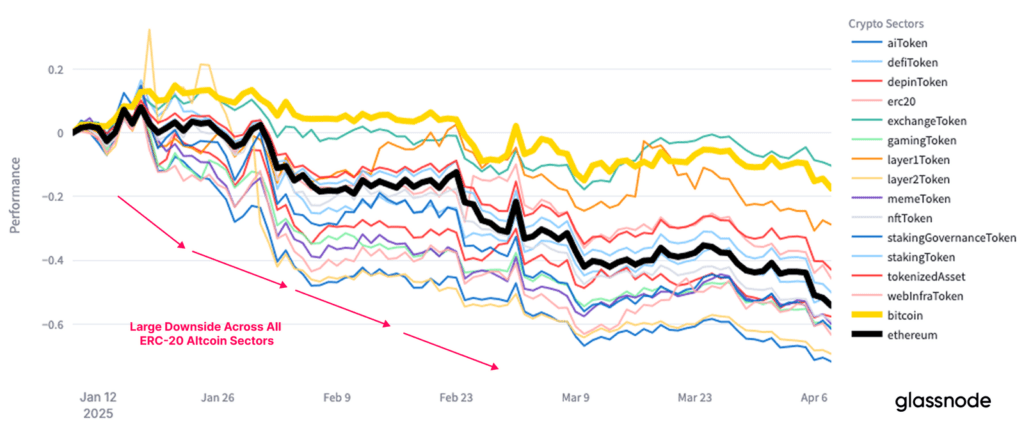

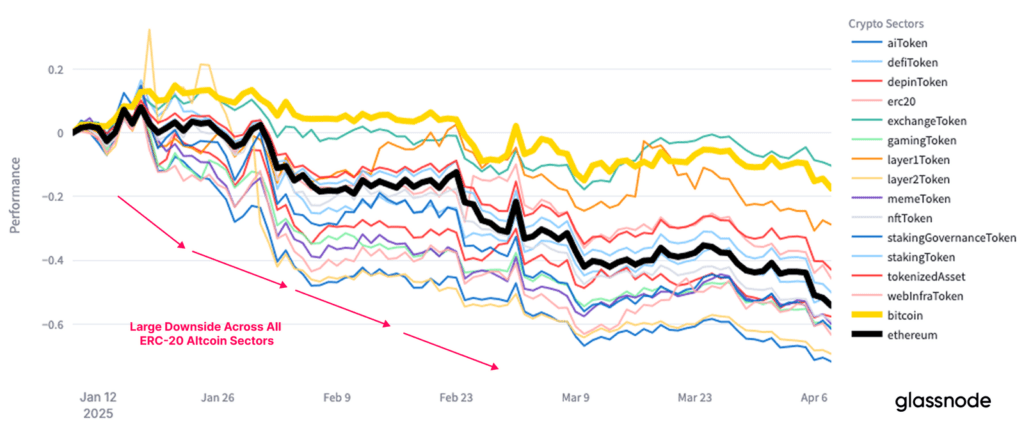

کاهش شدید نقدینگی در هفتههای اخیر باعث سقوط شدید قیمت بسیاری از آلت کوینها شد. آلت کوینهای پرریسک نسبت به تغییرات نقدینگی حساستر هستند و به همین دلیل در هنگام اصلاح بازار سقوط شدیدی را نیز تجربه میکنند.

در دسامبر ۲۰۲۴، ارزش بازار کل آلت کوینها (بهجز بیت کوین، اتریوم و استیبل کوینها) به اوج ۱ تریلیون دلار رسید. از آن زمان، ارزش بازار کل آلت کوینها بهصورت شارپ سقوط کرده و به ۵۸۳ میلیارد دلار رسیده است؛ یعنی تنها در چند ماه بیش از ۴۰٪ کاهش یافته است.

جالب است که در ریزش اخیر، زیرمجموعههای مختلف آلت کوینها رفتار متفاوتی از خود نشان ندادهاند و تقریبا تمام حوزههای آلت کوینها ریزش قابل توجهی را متحمل شدهاند. ظاهرا ریزش اخیر بازار ارزهای دیجیتال یک اصلاح گسترده و همهگیر بوده است و حتی بیت کوین نیز در ۳ ماه اخیر عملکرد منفی داشته است.

محدودههای قیمتی مهم بیت کوین

در بخش آخر، واکنش بازار به سطوح حمایتی مهم و قیمتهای خرید سرمایهگذاران را بررسی خواهیم کرد. این کار به ما کمک میکند تا در شرایط بحرانی و نوسانات شدید ریسکها را مدیریت کنیم.

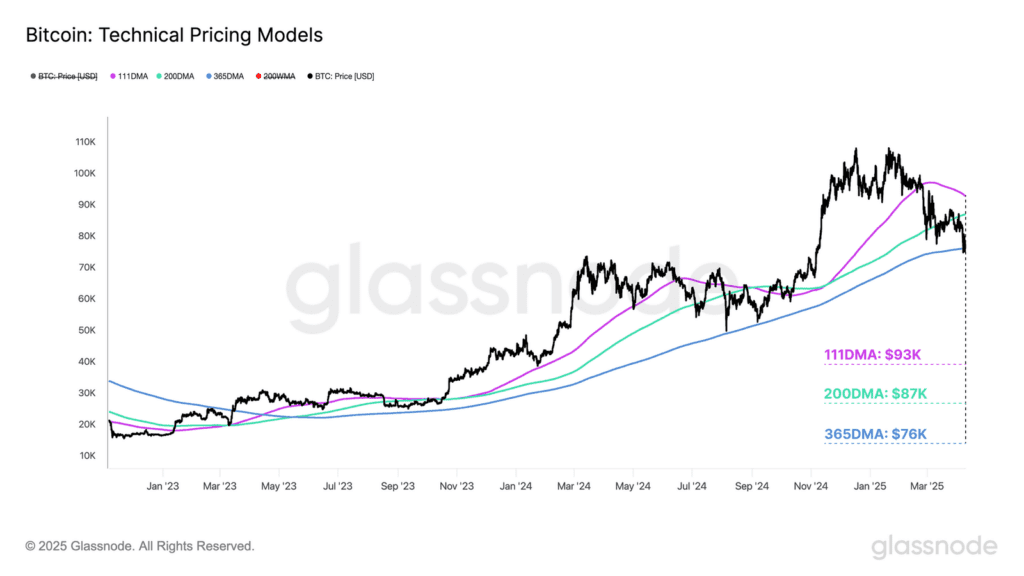

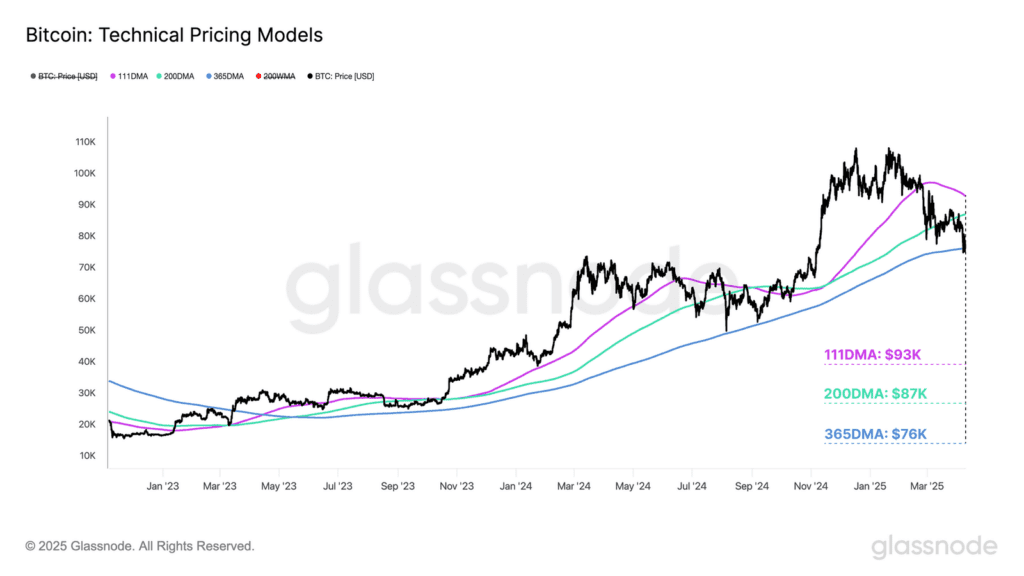

تحلیل تکنیکال از چند دهه اخیر توسط سرمایهگذاران استفاده میشود و شاخصهایی مثل میانگین متحرک (MA) به ما کمک میکنند تا رفتار و سوگیریهای سرمایهگذاران بیت کوین را بهتر درک کنیم. برای ارزیابی روند قیمت بیت کوین معمولا از میانگینهای متحرک ۱۱۱روزه، ۲۰۰روزه و ۳۶۵روزه استفاده میشود. در ادامه، این سه میانگین متحرک برای بازار بیت کوین بررسی شدهاند:

- فروش سنگینی که زیر میانگین متحرک ۱۱۱روزه (۹۳ هزار دلار) رخ داد، اولین ضربه بزرگ به روند قیمت بیت کوین بود و بیت کوین هنوز نتوانسته است دوباره به این سطح برگردد.

- پس از اولین فشار فروش، بازار در اطراف میانگین متحرک ۲۰۰روزه (۸۷ هزار دلار) تثبیت شد. بسیاری از تحلیلگران میانگین ۲۰۰روزه را نقطه عطف بین بازار صعودی و نزولی میدانند. عدم تثبیت قیمت در این محدوده باعث شد که بیت کوین به حمایت پایینتر خود سقوط کند.

- از ابتدای چرخه ۲۰۲۱ تا الان، در هفته اخیر قیمت بیت کوین برای اولین بار به زیر میانگین ۳۶۵روزه (۷۶ هزار دلار) سقوط کرد. این محدوده، حمایت بسیار مهمی برای بیت کوین است که فعلا حفظ شده است. برای جلوگیری از ریزش بیشتر قیمت، این حمایت مهم همچنان باید حفظ شود.

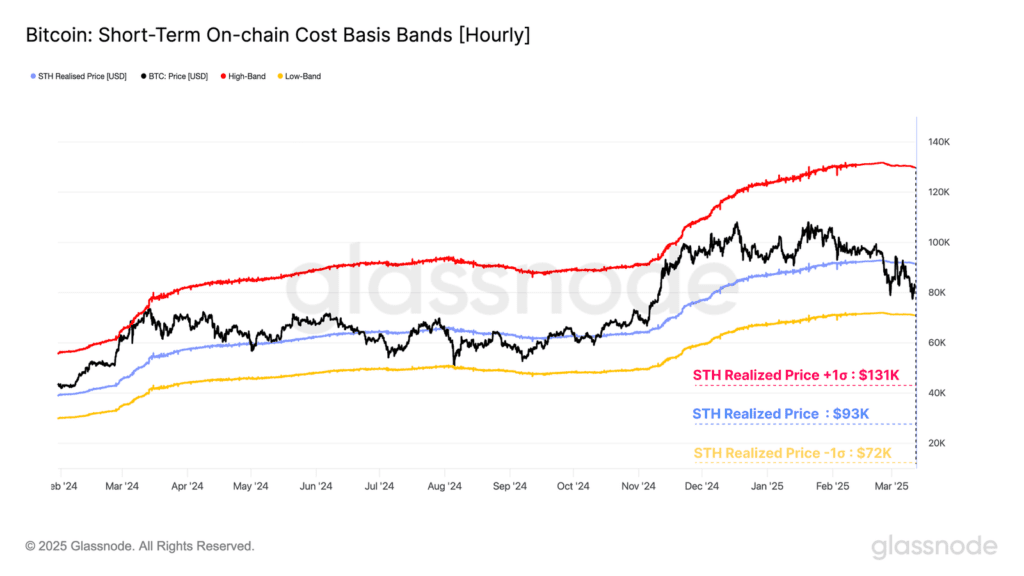

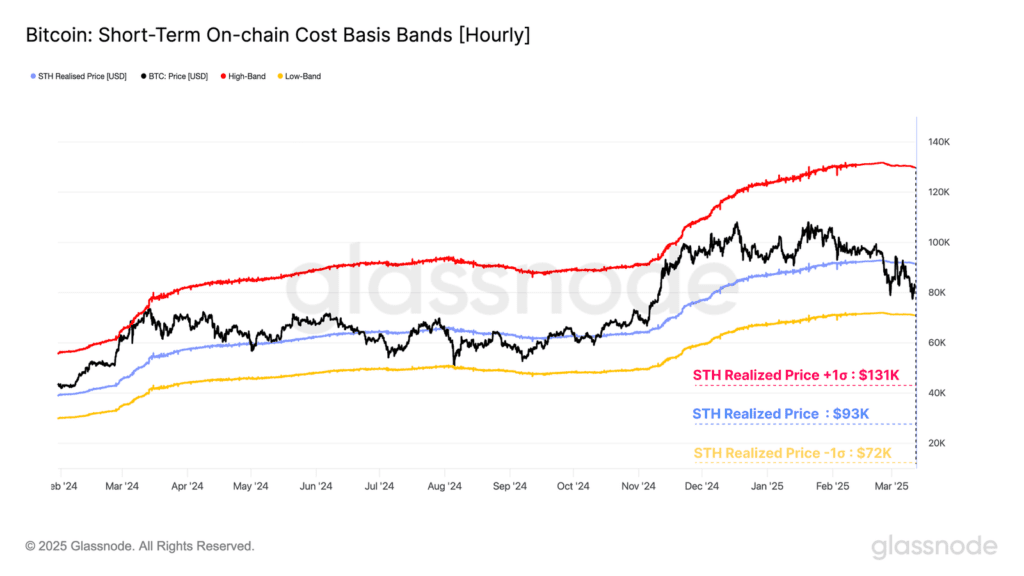

در بازارهای صعودی و بهخصوص در فازهای تسلیم، فروش در ضرر عمدتا از سمت هولدرهای کوتاهمدت (STH) انجام میشود. به همین دلیل، بررسی رفتار و احساسات این دسته از سرمایهگذاران بیت کوین اطلاعات مهمی از شدت اصلاح و واکنش سرمایهگذاران به این اتفاق در اختیار ما قرار میدهد.

میانگین قیمت خرید هولدرهای کوتاهمدت همیشه سطح بسیار حساسی برای بیت کوین بوده است و نقش مهمی در ارزیابی روند قیمت بیت کوین دارد. در بررسی قیمت میانگین هولدرهای کوتاهمدت، معمولا باندهای انحراف معیار ۱± این شاخص را نیز بررسی میکنیم. این باندها در واقع آستانه بالا و پایین نوسان قیمت را تعیین میکنند.

- انحراف معیار ۱+ قیمت خرید هولدرهای کوتاهمدت: ۱۳۱ هزار دلار

- قیمت خرید هولدرهای کوتاهمدت: ۹۳ هزار دلار

- انحراف معیار ۱- قیمت خرید هولدرهای کوتاهمدت: ۷۲ هزار دلار

ریزش اولیه قیمت بیت کوین به زیر قیمت خرید هولدرهای کوتاهمدت (در کنار شکست میانگین متحرک ۱۱۱روزه) اولین نشانه ضعف در روند بیت کوین بود. پس از آن قیمت بیت کوین کمی رشد کرد و به زیر این سطح رسید؛ اما دوباره برگشت خورد. این تاییدی بر ضعف روند بیت کوین بود و نشان داد که احساسات سرمایهگذاران تغییر کرده است.

در حال حاضر قیمت اسپات بیت کوین بین میانگین خرید هولدرهای کوتاهمدت و باند انحراف معیار ۱- این سطح در نوسان است. این سطوح که بهترتیب ۹۳ هزار دلار و ۷۳ هزار دلار هستند، مرزهای محدوده قیمت فعلی بیت کوین محسوب میشوند.

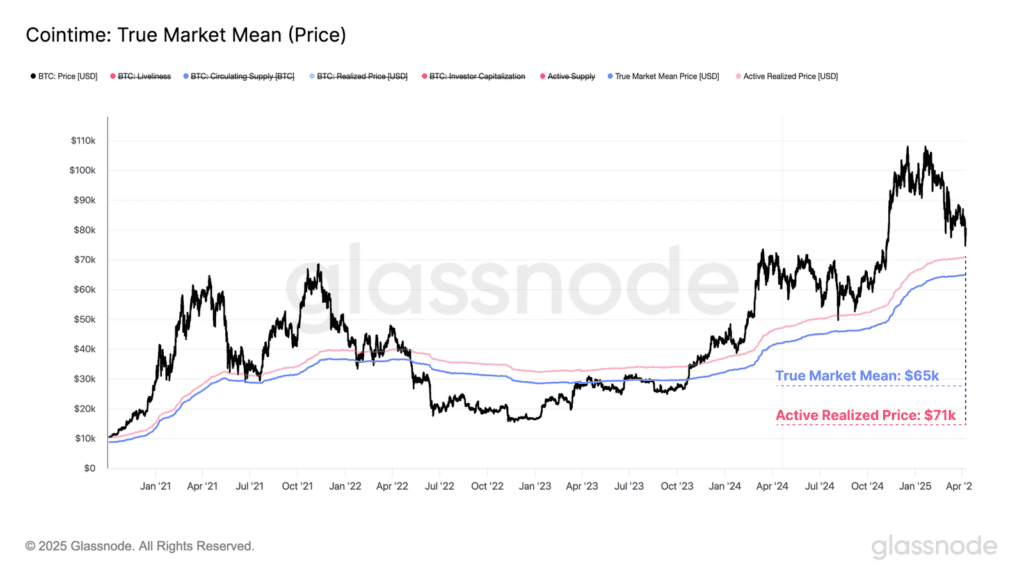

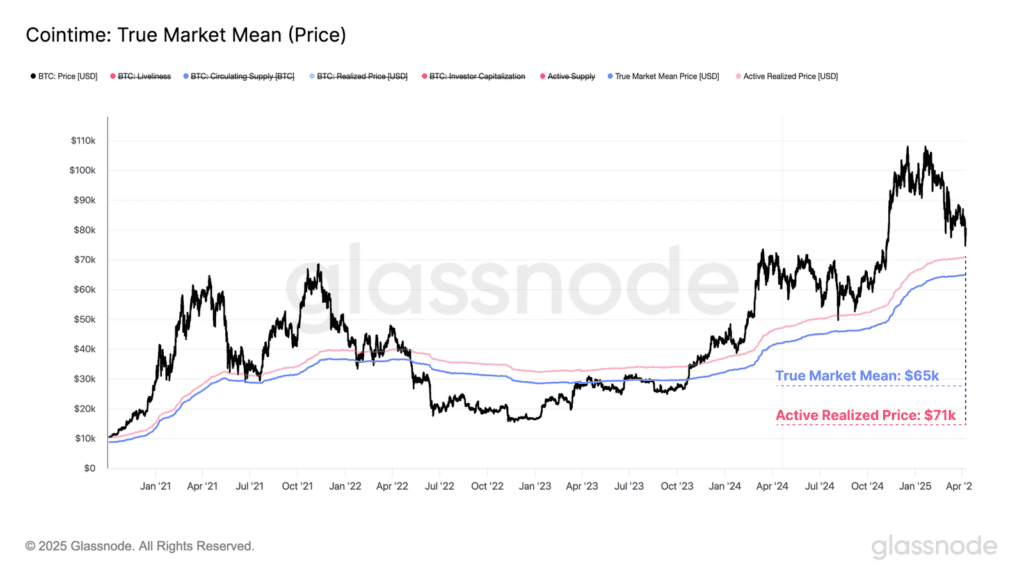

قیمت تحققیافته فعال (Active Realized Price) و میانگین حقیقی بازار (True Market Mean) دو مدل قیمتی مهم دیگر هستند که تقریبا حد واسط چرخههای بیت کوین محسوب میشوند. این دو مدل، میانگین خرید سرمایهگذاران فعال بازار به جز عرضه بلندمدت و دستنخورده بیت کوین را نشان میدهند.

تقریبا در ۵۰٪ از کل روزهای معاملاتی، قیمت اسپات بیت کوین بالا یا پایین این مدلهای قیمتی بوده است. در نتیجه، این مدلهای قیمتی نوعی سطح میانگین کلیدی برای بازگشت قیمت هستند و در واقع حد واسط بازارهای صعودی و نزولی بیت کوین محسوب میشوند.

- قیمت تحققیافته فعال: ۷۱ هزار دلار

- میانگین حقیقی بازار: ۶۵ هزار دلار

اگر دادههای آنچین و تکنیکال بالا را باهم ترکیب کنیم، به این نتیجه میرسیم که محدوده ۶۵ تا ۷۱ هزار دلار محدوده بسیار حساسی برای بیت کوین است و بهعنوان یک حمایت بلندمدت میتواند برای گاوهای بازار جذاب باشد. اگر قیمت به زیر این محدوده برسد، درصد بسیار زیادی از سرمایهگذاران فعال وارد ضرر میشوند و این بر احساسات کلی بازار اثر منفی خواهد داشت.

جمعبندی

جنگ تعرفهها بین آمریکا و سایر کشورها بازارهای مالی جهانی را به شدت تحت فشار قرار داده است. این شرایط تقریبا تمام دستههای داراییها را تحت تاثیر قرار داده و باعث سقوط کل شاخصهای اقتصادی جهان شده است.

بازار ارزهای دیجیتال نیز از این بحران اقتصادی در امان نبود و تمام حوزههای این بازار با ریزش سنگین همراه بودند. در نتیجه این ریزش، قیمت بیت کوین تا سطح ۷۵ هزار دلار سقوط کرد. از آغاز بازار صعودی (ژانویه ۲۰۲۳) تا به الان، این یکی از بزرگترین اصلاحات قیمت بیت کوین بود. سقوط اتریوم از بیت کوین نیز شدیدتر بود و بسیاری از آلت کوینها تقریبا وارد روند نزولی شدهاند.

با ترکیب دادههای مهم آنچین و شاخصهای تکنیکال به این نتیجه رسیدیم که محدوده ۶۵ تا ۷۱ هزار دلار محدوده بسیار مهمی برای بیت کوین است و بهعنوان یک سطح حمایتی بلندمدت میتواند مورد توجه گاوها قرار بگیرد. اگر قیمت بیت کوین به زیر این محدوده برسد، درصد بسیار زیادی از سرمایهگذاران فعال وارد ضرر میشوند و این ضربه بسیار بزرگی به بازار وارد خواهد کرد.

نوبیتکس